Невыносимо дешевая сталь?

За рубежом

В Брюсселе 15 февраля у штаб-квартиры ЕС прошел многотысячный митинг металлургов многих европейских предприятий. Отметим крайне редкую вещь – в этой уличной акции приняли участие руководители ряда европейских компаний, включая главу европейского отделения Tata Steel и старшего исполнительного директора ArcelorMittal.

Протестующие передали президенту Европейской комиссии Жан-Клоду Юнкеру специальный стальной лист. А на нем – выгравированные требования по ограничению импорта и восстановлению конкурентоспособности европейской металлургии.

«Импорт стали из Китая, чьи объемы удвоились в течение 18 месяцев, заполонил рынок ЕС, в результате чего закрываются предприятия и сокращаются рабочие места в европейской сталелитейной промышленности», – сообщила в специальном заявлении региональная ассоциация производителей стали Eurofer. Пресса, чиновники от металлургии и профсоюзов, как и рядовые металлурги ЕС, в последнее время дружно ополчились на импорт стали в Европу по «демпинговым ценам». На словах это прежде всего китайская сталь и металлопродукция, но на деле – похоже, не только.

Последние антидемпинговые расследования и решения Еврокомиссии сильнее всего ударили по российской стали. Опубликованные в начале февраля цифры введенных таможенных пошлин на импорт х/к плоского проката составили для российских предприятий до 26,2%, в то время как для китайских – всего лишь 13,8–16%.

При этом наименьшей пошлиной в 19,8% обложен российский х/к прокат далекого от Европы уральского Магнитогорского меткомбината (ММК). «Северсталь» получила пошлину в размере 25,4%, а Новолипецкий меткомбинат и все остальные наши предприятия – в 26,2%. При этом, по сообщению Eurofer, в 2015 году общие поставки в ЕС холоднокатаного плоского проката выросли до 3,6 млн т. Его наибольшую долю занял растущий импорт из КНР (1,07 млн т), в то время как поставки из РФ составили только 0,91 млн т. Но, видимо, они показались европейцам «опаснее».

Впрочем, этой стальной продукцией различные виды ограничений ЕС (таможенных пошлин и квот) не ограничиваются. В общей сложности за 2015 год страны ЕС ввезли из-за рубежа 23,76 млн т готового стального проката (без полуфабрикатов), что на 26,7% выше, чем годом ранее. Поэтому мы уверены, что дальнейшее ужесточение правил доступа на местный рынок гарантировано.

Около половины импорта стального проката в страны ЕС в прошедшем году обеспечили Китай, Россия и Украина (6,4 млн, 3,2 млн и 2,4 млн т соответственно). Но «наказаны» в наибольшей степени, как обычно, наши. А нарастающий демпинг украинской металлопродукции на этом направлении еврочиновников не беспокоит вообще.

Но в чем можно согласиться с данными Eurofer и региональных металлургических компаний – это в угрожающем спаде цен на сталь и стальную металлопродукцию. Причем не только в части цен на импорт именно в этом регионе, но и во всем мире.

По данным последнего ежеквартального отчета «Северстали», цены на металлопродукцию к концу 2015 года достигли самого низкого уровня за последние 12 лет и потеряли с начала прошлого года 34%. Речь идет о ценах в долларах США «на фоне роста конкуренции и ограничения доступа на экспортные рынки».

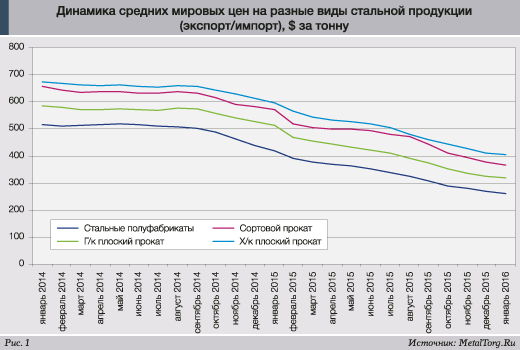

При единой общей тенденции динамика мировых цен по разным видам стальной продукции в последние годы несколько различается (рис. 1).

По оценке MetalTorg.Ru, ситуация с ценами даже чуть хуже, чем по данным «Северстали». За последний год спад средних мировых цен по плоскому х/к прокату составил 33,8%, по плоскому г/к прокату – 39,2%, по стальной арматуре – 37,2%, а по стальным полуфабрикатам – 40,5%.

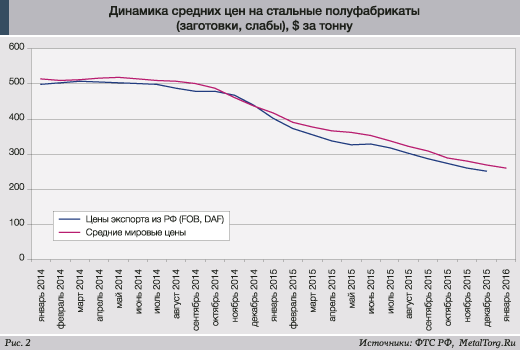

Причем в российском экспорте стальной продукции доля последнего вида продолжила свой рост. По итогам 2015 года, по данным ФТС РФ, она достигла ровно трети по тоннажу. Сам объем экспорта полуфабрикатов при этом вырос на 8,4%, до 1,464 млн т. Однако суммарная стоимость этих поставок из РФ за год, наоборот, снизилась на 29,6%, до $4,637 млрд. Причем ни о каком демпинге здесь речи не идет – экспорт, с учетом стоимости доставки, шел по вполне конкурентным мировым ценам (рис. 2).

Отметим особо, что опережающий спад цен на стальные слябы и заготовки в 2014–2015 годах был вызван явным демпингом украинской продукции. Китайские поставки (ввиду наличия экспортных пошлин) на этом рынке почти отсутствовали, а недорогие поставки из Бразилии и т.п. стран были ограничены дальними расстояниями. Однако Украина за 2015 год довела долю экспорта до 90% от объемов произведенной в стране стальной продукции, причем основную часть (до 5,2 млн т) составляли поставки стальной заготовки. Тем не менее сокращение валютной выручки украинских меткомбинатов от экспорта за год составило рекордные 38,5%.

У российских металлургов, в отличие от украинских, доля экспорта продукции более высокого передела в 2015 году была заметно выше (табл. 1).

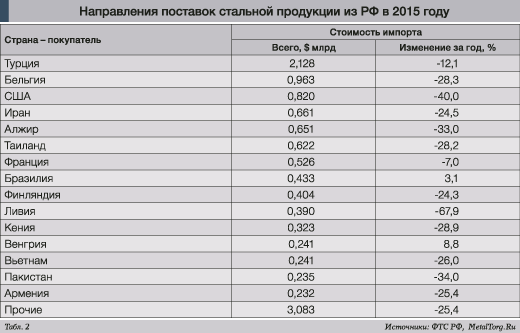

Но увы – по всем позициям размер валютной выручки также падал, даже невзирая на позитивное изменение тоннажа поставок некоторых видов сталепроката. Однако главная проблема российского стального экспорта не в этом. Она – в основных и традиционных направлениях наших поставок (табл. 2).

Нет сомнений, что мощный стальной поток из России в Турцию может сократиться. Политика обеих стран сейчас предельно негативна по отношению друг к другу, что явно отразится на национальном бизнесе, включая внешнюю торговлю.

На второй-третьей позиции импортеров российской стали – получатели со штаб-квартирой в ЕС и США. И оба региона сейчас соревнуются в части антидемпинговых расследований и вводимых ограничений на поставки российской стали. Прочие покупатели, начиная с Ирана, вряд ли смогут компенсировать наши потери на внешних рынках. Российским металлургическим компаниям будет трудно сохранить объемы экспорта на уровне прошедшего года, весьма выгодного для них на фоне обвала курса рубля и незначительного роста себестоимости металлопродукции. Единственным утешением для нашего экспорта являются признаки прекращения 3-летнего обвала мировых цен на сталь.

А в целом в начале 2016 года наша металлургия словно вспомнила о том, что две трети объемов своей продукции все-таки реализует на внутреннем рынке. Ниши, в частности от импортозамещения 1,5 млн т украинской стали, есть. А еще впереди сезонная активизация в российском строительстве, что незамедлительно нашло отражение в ценах отечественного металлопроката.

Конъюнктура в России

После очередного спада российских стальных цен в декабре 2015 года на рынке с нового года появились новые веяния. В конце января «Северсталь» сообщила, что, по оценке компании, в феврале 2015 года цены на горячекатаный, холоднокатаный и сортовой прокат на внутреннем рынке могут вырасти на 3–6%. Прокат с покрытием, как ожидается, подорожает на 1–3%. По прогнозу металлургической компании, в марте рост цен на данные виды продукции может сохраниться.

Несмотря на ухудшение ситуации с продажами металлопроката на российском рынке в последние месяцы, «определенное улучшение мировой конъюнктуры на фоне дальнейшего ослабления рубля в последние недели делает возможным разумное повышение внутренних цен на плоский прокат», считают в «Северстали».

Другие меткомбинаты, естественно, эту тенденцию поддержали. Магнитогорский металлургический комбинат в марте текущего года запланировал повышение внутренних цен на металлопрокат в среднем на 7–10%, сообщил ТАСС металлотрейдер, работающий с ММК.

Повышение связано как с продолжающимся ослаблением рубля и ростом затрат, выраженных в долларах США, так и с наметившимся ростом экспортных цен, отметил трейдер. При этом ранее ММК уже планировал поднять цены на прокат с 1 февраля на 5%. «В дополнение к объявленному повышению отпускных цен на февраль на плоский горячекатаный и холоднокатаный прокат руководство сбытовых служб комбината рассматривает возможность дальнейшего их подъема в марте на 7–10% в зависимости от вида проката. Наибольшее по величине повышение обсуждается по горячекатаному прокату», – сообщил металлотрейдер. Отметим, что пресс-служба ММК это сообщение комментировать отказалась.

В обзоре рынка черного металлопроката и труб крупного металлотрейдера – компании «А ГРУПП» – сообщалось, что «февраль на рынке металлопроката наконец-то стал месяцем разворота из состояния падения в сторону стабилизации и роста цен в определенных сегментах». При этом трубы, в том числе профильные, и фасонный прокат из этих «сегментов роста» фактически исключены.

Металлотрейдер считает, что для плоского г/к проката производители (ввиду выгодности экспорта) повысили цены внутреннего рынка в среднем на 4–5%. Однако, по нашей информации, эта металлопродукция подорожала далеко не для всех российских потребителей.

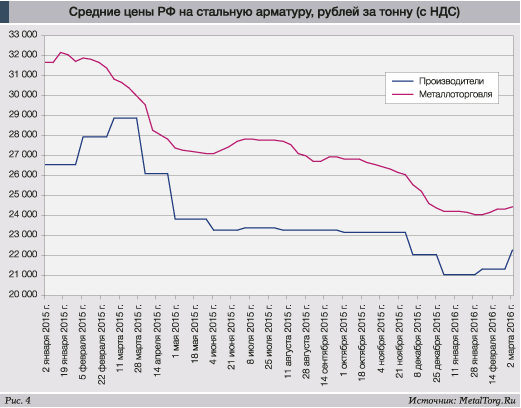

Для арматуры, несмотря на слабый спрос, производители решились на февральское повышение цен также в среднем на 4–5%, «мотивируя свою позицию экономической нецелесообразностью действующих январских цен по отношению к себестоимости».

Сообщается, что эти цены приняты рынком и загрузка производств прошла на достаточно высоком уровне. Состоявшееся повышение на данный момент как минимум удержало вторичный рынок (металлоторговлю) от дальнейшего падения и вывело его в состояние стабилизации цен. По мере вымывания складских остатков и замены их новыми поступлениями у вторичного рынка не останется другого выхода, как постепенно расти вслед за новыми ценами. Но в условиях высокой конкуренции данный процесс, вероятнее всего, будет достаточно затяжным, полагает металлотрейдер.

Отметим от MetalTorg.Ru, что росту (или стабилизации) внутрироссийских цен продолжает помогать процесс импортозамещения конкурирующей и недорогой стальной продукции. В общей сложности объем ее поставок в РФ за 2015 год снизился на 29,5%, до 4,43 млн т. В том числе импорт арматуры упал на 63,2%, до 388 тыс. т.

В наибольшей степени для российского рынка (и его цен) важны поставки стальной продукции из близкой Украины. По итогам 2015 года импорт украинского стального проката и труб в РФ снизился как по объемам (-28,5%, до 1,69 млн т), так и по стоимости (-48,9%, до $783 млн). Но все же, что достаточно неожиданно, он оказался в 1,5–2,5 раза выше, чем у других основных поставщиков (Китай, Казахстан).

Отметим, что в наибольшей степени – на 74,7%, до 127,5 тыс. т – сократились поставки на российский рынок украинской арматуры. Так что влияние ее цен (как и прочего стального импорта) к настоящему времени заметно уменьшилось.

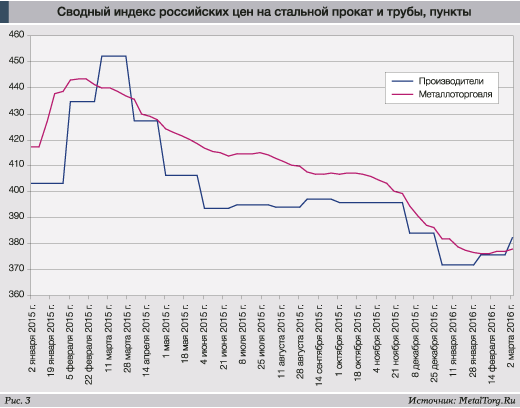

В итоге с февраля в России «стартовал» рост цен практически у всех производителей, а также у многих металлотрейдеров. Пока на фоне слабого спроса этот рост невелик и не охватил все виды стальной продукции, но все же изменил годовую тенденцию Сводного индекса цен MetalTorg (рис. 3).

Однако с 1 марта рост цен производителей стальной продукции в РФ заметно ускорился и вновь обогнал по динамике рост цен в металлоторговле. Она за счет складских запасов и скидок вновь играет на рынке некоторую стабилизирующую роль.

Как торговля, так и производство вновь (и вместе) пытаются прежде всего заработать на бестселлере продаж в РФ накануне строительного сезона – стальной арматуре (рис. 4).

Уверены, что, аналогично прошлому году, это сделать уже не удастся. Проявления кризиса в российской экономике явно нарастают. Потенциальные покупатели стального проката и труб (от больших до малых) за год утратили многие финансовые возможности. Это касается как собственных резервов, так и кредитной или бюджетной поддержки.

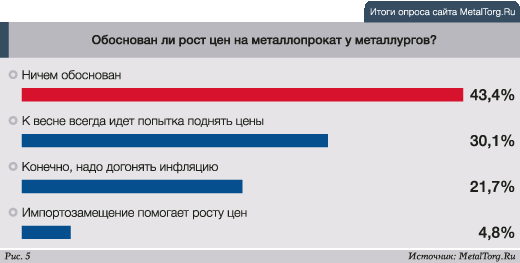

Опрос многочисленных посетителей сайта MetalTorg.Ru, большинство которых представляет металлоторговлю и конечных потребителей стальной продукции, дал нам неожиданные результаты (рис. 5).

По привычке ожидалось, что знатоки рыночной конъюнктуры спокойно отреагируют на сезонные колебания. И ставший основным ответ – «рост цен ничем не обоснован» – оказался для нашей многоопытной команды полным сюрпризом.

По всем признакам россиян (включая бизнес) до предела утомила нескончаемая российская инфляция. Фактически – много большая, чем в отчетах Росстата, министерств и сообщениях чиновников различного ранга. Это первые знаки новых перемен, причем по инициативе снизу.

Даст бог (будда, аллах…) – в лучшую сторону!

|