Алюминий против никеля?

Каждый год мы стараемся сравнить позиции основных отечественных и иностранных компаний сектора цветной металлургии. И каждый год сталкиваемся с одним и тем же вопросом: кого и как сравнивать?

К примеру, одни из лидеров российской медной промышленности – Уральская горно-металлургическая компания и Русская медная компания – не публикуют свою отчетность даже по объемам производства, не говоря про финансовую составляющую. Потенциальные кандидаты на сравнение – в основном интернациональные многопрофильные холдинги (Xstrata, Rio Tinto, Anglo American и т.д.), и не всегда возможно выделить именно медную составляющую. Codelco – вообще государственная компания со своими нюансами. Впрочем, среди компаний поменьше найти подходящую все же можно.

А вот с «Норильским никелем» проблема другого рода. Это не «монометаллическая» компания – основу его выручки составляют медь и никель, дополненные платиноидами. Компании с близкой структурой бизнеса в мире просто нет. После потери независимости Inco (входит в Vale) и Falconbrige (ныне входит в Xstrata) не осталось даже сопоставимых никелевых компаний. Наилучший вариант для сравнения, который нам удалось найти, – это подразделение цветных металлов многопрофильной и, в общем-то, железорудной компании Vale.

Единственной же компанией в российской цветной металлургии с доступной отчетностью и наличием прямых конкурентов уже который год остается алюминиевый «Русал». Что ж, им и займемся.

Растущий алюминий

Последнее время «Русал» активно продвигает идею, что цены на алюминий скоро и заметно поднимутся.

В своем прогнозе на 2014 г. компания обещала рост мирового потребления на 6,5%, до 55 млн т, тогда как производство должно было составить только 53,6 млн т.

Образовавшийся дефицит должен был спровоцировать ощутимый подъем цен (и прибылей «Русала»). По данным IAI, мировое производство первичного алюминия в 2014 г. выросло меньше прогноза «Русала» – только на 4,8% по сравнению с предыдущим годом, до 53,046 млн т. Информации по потреблению за весь 2014 год пока нет, но, согласно опубликованным данным WBMS, дефицит алюминия на мировом рынке в январе–ноябре вырос до 729 тыс. т.

В своем долгосрочном прогнозе «Русал» ожидает, что глобальное потребление алюминия вырастет до 66 млн т в 2018 г. по сравнению с 52 млн т в 2013 г. Кроме того, на этом рынке будет сохраняться устойчивый дефицит в ближайшие годы.

Причины оптимизма понятны – весь 2014 год стоимость алюминия росла. Для корректной оценки желательно учитывать и размер премии за реальную поставку металла: из-за проблем с отгрузкой алюминия со складов Лондонской биржи размер этих премий взлетел до сотен долларов. С их учетом для поставки на рынок ЕС оказывается, что «Русал» находится в весьма неплохой ситуации – при себестоимости по итогам III квартала 2014 г. $1748 за т средняя цена реализации составила $2298 за т против $2078 за т годом ранее.

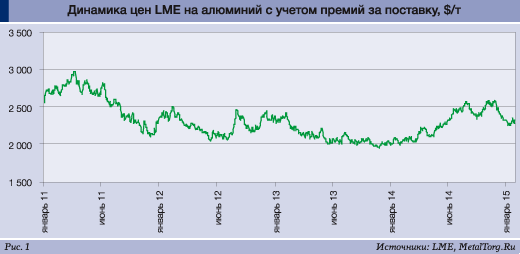

Но если посмотреть на ценовую динамику хотя бы последних нескольких лет, видно, что на серьезный рост рассчитывать никак не приходится (рис. 1).

Скорее, уместно вести речь о колебаниях цены в диапазоне $2000–2500 за т. Причем даже это равновесие весьма непрочно.

Во-первых, запасы алюминия на складах Лондонской биржи металлов (LME) сократились с рекордных 5,4 млн т весной 2014 г. до 4 млн т по состоянию на конец января 2015 г. «Русалу» удалось отсрочить поступление этих запасов на рынок, выиграв судебный спор о введении с 1 апреля 2014 г. новых правил отгрузки металла с биржевых складов. Согласно правилам, сроки очередей на отгрузку металла с конкретного склада должны были ограничиваться 50 днями (вместо 200–300 дней на тот момент), при превышении этого порога объем выгрузки металла должен превышать объем погрузки. У «Русала» и других крупнейших производителей алюминия возникли обоснованные подозрения, что стремительная разгрузка биржевых складов обрушит рыночную стоимость их продукции.

Однако далее, в октябре 2014 г., LME смогла добиться положительного для себя решения в Апелляционном суде Великобритании, а 18 декабря 2014 г. эту же позицию занял Верховный суд Великобритании. В итоге с 1 февраля 2015 г. новые правила все-таки вступят в силу.

В самом «Русале» тогда отмечали, что, несмотря на решение суда, за время судебных разбирательств ситуация на алюминиевом рынке кардинально изменилась и когда новые правила LME вступят в силу, то, вероятно, «не окажут значительного влияния на складские о...

...

...

Извините!

Доступ к полному тексту настоящего материала

имеют только подписчики.

|

С 01.02.2004 тестовый доступ для зарегистрированных пользователей прекращен.

Оформить подписку Внимание!!! Копирование, перепечатка или распространение иным образом материалов, размещенных в разделах "Аналитика" сайта MetalTorg.Ru, возможна только с письменного разрешения редакции © |