Всегда инновационный галлий

Когда мы писали недавнюю обзорную статью по цветным металлам, то невольно обратили внимание на галлий – все-таки не часто встретишь трехкратный рост производства на фоне затяжного и всеобщего кризиса. Что удивительно – при относительно стабильных ценах. Что же позволяет галлию не обращать внимания на ситуацию в остальной металлургии?

История

Фактически до третьей четверти ХХ века галлий имел статус экзотического и редкого металла для лабораторных и узкоспециальных целей, причем наибольший интерес представляла его крайне низкая температура плавления (29,77ºC).

Первой действительно массовой продукцией, в которую он попал, стали полупроводниковые приборы. В первую очередь это были СВЧ-электроника и связь, включая радиолокацию, на основе арсенида галлия, работающая на частотах до 250 ГГц. Далее появилась целая гамма различных полупроводниковых устройств (транзисторов, диодов, детекторов и источников излучений), в основном на базе легированных (As, Al и т.д.) многослойных гетероструктур, позволяющих гибко управлять свойствами полупроводника. Кстати, именно их разработка была отмечена Нобелевской премией по физике 2000 г., врученной россиянину Жоресу Алферову.

Наиболее передовыми странами практического применения галлия в электронике долгое время были Япония и США, что и определяло основные направления его сбыта.

Но относительно географии выпуска галлия был повод для гордости и у нас – в начале 1990-х Россия уступала по производственным мощностям только Австралии, деля второе место с Францией и Германией. Ведь галлий, схожий с алюминием по химическим свойствам, сопровождает его начиная с сырья.

В целом это рассеянный, но не слишком редкий элемент, который встречается в алюминиевых рудах (бокситах, нефелинах), цинковых, полиметаллических рудах, в углях и других полезных ископаемых, а России в наследство от СССР досталась довольно развитая горнорудная и алюминиевая промышленность.

Принципиально производство галлия можно открыть почти на любом глиноземном заводе. При обработке поступающих на него в качестве сырья бокситов или нефелинов щелочами образуются соединения, называемые галлатами, которые могут быть сконцентрированы в растворе. Из него путем электролиза получают первичный галлий. Промывкой в кислотах чистоту доводят до 99,9–99,99%. Если нужен еще более качественный металл, используют зонную плавку или процесс выращивания кристаллов (метод Чохральского). Причем благодаря весьма низкой температуре плавления галлия эти процессы требуют менее сложного оборудования, чем, к примеру, при производстве кремния, температура плавления которого – 1410оС

Вот только с экономикой этого процесса у отечественной промышленности дела сложились не блестяще. Как только исчез заказчик в лице военных, а гражданские внутренние потребители в России так и не появились, отрасль оказалась один на один с экспортным рынком, где причитания о стратегической роли предприятия для города/области/страны никого не волнуют. Наиболее дорогую и востребованную продукцию – металл, содержащий 99,9999–99,99999% галлия, – у нас мог производить только один завод в Ленинградской области. Остальные же попали в условия весьма жесткой конкуренции.

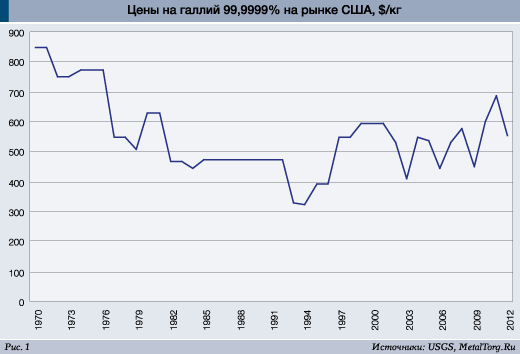

В результате существование, и тем более развитие, галлиевых участков на заводах оказалось в прямой зависимости от динамики цен. Последнее десятилетие ХХ века в этом плане, что называется, не задалось (рис. 1). В том числе – благодаря выброшенным на рынок советским запасам.

В начале 2000-х цены галлия пережили резкий всплеск на фоне стремительного развития цифровой техники и разговоров о наступлении «эры Интернета». Взаимосвязь здесь не случайна – полупроводники на основе галлия уже обеспечивали мобильную, оптоволоконную и космическую связь. По объемам применения галлий быстро обогнал германий и уступал только вездесущему и сравнительно недорогому полупроводниковому кремнию.

Но пузырь доткомов быстро лопнул, и количество желающих запастись инновационным галлием впрок поубавилось. Весенний пик 2001 г., когда цены этого металла достигали $2300 за кг, так и остался единственным. Уже к осени того же года галлий вновь стоил $500 за кг, а российские бизнесмены опять утратили интерес к развитию мощностей по выпуску галлия. Тем более что для этого надо было поддерживать глиноземные заводы внутри страны, которые с точки зрения своей основной продукции ощутимо проигрывают (особенно в плане себестоимости) импортному сырью для производства алюминия.

Тем не менее в остальном мире прогресс не стоял на месте. Началось массовое (вплоть до модных уличных фонарей) проникновение в нашу жизнь светодиодов, которые обеспечили второй взлет потребления галлия.

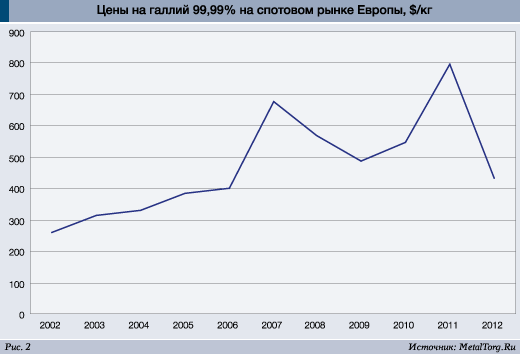

Оживление коснулось и цен, подобравшихся перед всемирным финансовым кризисом к $700 за кг (рис. 2).

Но самое интересное началось потом.

Китайский напор

Где-то во второй половине 2000-х китайское правительство решило сделать страну как крупнейшим производителем светодиодов, так и заметным – многих микросхем. Только за 2010–2011 гг. в эту отрасль было вложено порядка $10 млрд, в стране появились сотни реакторов химического осаждения из газовой фазы (MOCVD), без которых немыслимо современное производство полупроводников. Вскоре их количество в КНР приблизилось к 80% от всего числа таких установок в мире.

Правительство Китая стимулировало перенос в страну производства подавляющим большинством мировых лидеров по выпуску бытовой электроники, особенно мультимедийной – телевизоров, мониторов, ноутбуков и телефонов, экраны которых, как правило, имеют светодиодную подсветку. Кроме того, была запущена программа перехода на светодиодное уличное освещение, что обеспечило дополнительный спрос для вновь возникающих производств. Помимо этого, исследователи Roskill отмечали высокое потребление галлия в КНР при производстве современных постоянных магнитов системы неодим-железо-бор. В 2010 г. на эту сферу приходилось до половины всего потребления галлия в стране. Доля галлия в каждом магните – доли процента, но при ежегодных объемах выпуска в десятки тысяч тонн эти крохи превращаются в десятки и сотни тонн галлия.

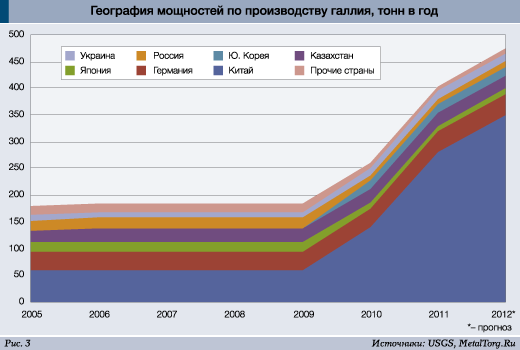

Инвестиции не пропали даром – буквально в один момент Китай стал крупнейшим в мире производителем и потребителем галлийсодержащих изделий, особенно светодиодов, ЖК- и прочих дисплеев. Соответственно, страна стала остро нуждаться в этом металле. Здесь хорошую службу Китаю оказало относительно недавнее и бурное развитие алюминиевой промышленности, в частности глиноземных заводов. Ведь одним из крупнейших производителей галлия стала государственная Aluminum Corporation of China (Chalco). Привычно подключив к процессу более опытных западных «товарищей», власти Поднебесной получили в свое распоряжение самые передовые технологии по производству галлия. Так, в августе 2009 г. MCP Group SA (Бельгия) объявила, что она создала совместное предприятие с китайской компанией Golden Harvest по производству рафинированного галлия различной чистоты. Предприятие, названное MCP Crystal, имеет 3 линии для выпуска 99,99% (4N) галлия и одну – для производства 99,9999% (6N) и 99,99999% (7N) галлия. Мощность завода – 70–80 т в год. В итоге, по предварительным оценкам, к концу 2012 г. суммарные мощности КНР по производству галлия превысили 300 т в год (рис. 3). Это более чем 2/3 общемирового производства.

Кому оно надо?

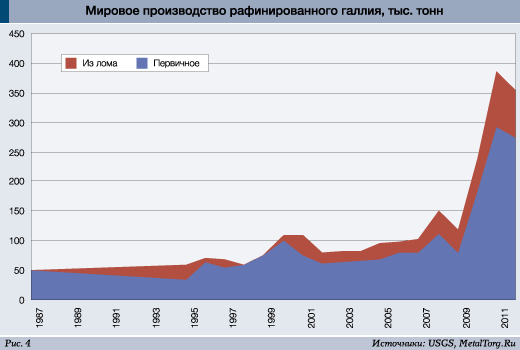

В 2012 г. рост мировых и китайских галлиевых мощностей затормозился. Спрос на продукцию свежепостроенных предприятий оказался слабее ожидаемого, и выпуск галлия даже пришлось сокращать (рис. 4).

Дело в том, что помимо магнитов и светодиодов основное применение галлия – различные полупроводниковые приборы. А продажи мобильных телефонов (это наиболее массовая продукция с подобной «начинкой») по итогам 2012 г. сократились на 1,7%, до 1,75 млрд устройств. Сокращение продаж произошло впервые с 2009 г. и ознаменовало окончание взрывного роста рынка в 2010–2011 гг., когда буквально за 2 года продажи всех видов мобильных устройств выросли в 1,5 раза.

Светодиодная промышленность не смогла спасти ситуацию со спросом на галлий. Она хотя и выросла количественно, однако по выручке ей удалось показать только 1,5%-й рост из-за возникновения избытка мощностей и ощутимого снижения цен. К примеру, телевизоры с LED-подсветкой занимают все большую долю рынка (63% в 2012 г. и ожидается 93% – в 2013 г.), однако за счет улучшения технологий количество светодиодов в каждом из них сократилось примерно вдвое.

Пока в мире сохраняются надежды на развитие применения светодиодов в качестве уличного и бытового освещения. Внедрение таких светильников способно увеличить мировой спрос на галлий в разы. Но уверенно по этой дороге идет только Китай, и то – благодаря возможностям директивного (государственного) управления спросом.

В остальном мире подобной определенности нет. Наиболее часто при попытке заменить обычные лампы (накаливания и люминесцентные) на светодиоды возникает целый ряд проблем:

– световой поток оказывается много ниже заявленного;

– бытовым применениям мешает точечность источника света и узкая направленность светового пучка;

– cветодиоды чутки к перегреву и требуют дополнительного охлаждения.

При таких ограничениях двукратная экономия электроэнергии и возможность увеличения срока службы по сравнению с люминесцентными светильниками на фоне десятикратной разницы в цене оказываются уже недостаточными.

Наилучшие примеры этого – представленные еще в начале 2010 г. автоконцерном Audi полностью светодиодные фары для модели Audi R8. В каждой из фар автомобиля использовалось по 54 светодиода, которые отвечали за все типы переднего освещения. Стоимость одной такой фары составляла около $10 тыс.

Сейчас светодиодные фары несколько подешевели и появились на других автомобилях. Однако в большинстве случаев дело все же ограничивается дневными габаритными огнями, от которых требуется намного меньшая яркость. Автомобильные маркетологи заговорили о «гибких возможностях управления светом», но словно забыли об экономии.

Не оправдывает ожиданий еще одно направление применения галлия – фотоэлектрические элементы. Основное преимущество новых «солнечных батарей» на основе диселенида меди-индия-галлия (CIGS) – крайне малая толщина поглощающего слоя (в пределах микрона), что на 2 порядка меньше аналогичного показателя у кремниевых фотоэлементов, а следовательно – требует меньшего количества материалов для своего производства. Кроме того, эффективность фотоэлектрического преобразования у гибких CIGS-панелей уже вплотную приблизилась к жестким кремниевым и на рекордных образцах достигает 20%. Однако технологическая сложность изготовления CIGS-панелей, снижение цен на поликристаллический кремний «солнечного» качества, а также постепенное развитие гибких кремниевых солнечных батарей ощутимо тормозят коммерческое внедрение CIGS-элементов. Из-за падения спроса на них и возникновения избыточных запасов уже в 2011 г. производителям пришлось снижать отпускные цены примерно на 20%, и по настоящее время ситуация качественно не изменилась.

Другие перспективные применения галлия – например, растягиваемые (жидкие) провода, предложенные университетом Северной Каролины (США), – пока спроса не нашли.

Так же далек от промышленности метод получения чистого кремния путем кристаллизации в жидком галлии, предложенный профессором химии и материаловедения Стивеном Мальдонадо (Stephen Maldonado) из университета Мичигана (США).

Но даже без последних упомянутых новинок набор инновационных промышленных технологий и изделий с применением галлия стал чрезвычайно широк. Причем дальнейшим исследованиям, влияющим на его рынок, не видно конца.

А как же мы?

На данный момент в России фактически осталось только одно относительно крупное предприятие, способное выпускать галлий, включая марки 6N и 7N, – Пикалевский глиноземный завод (ныне ЗАО «БазэлЦемент-Пикалево», входит в группу «БазэлЦемент»), номинальная мощность которого составляет около 9 т в год. Но реальные объемы производства, по всем признакам, ощутимо меньше.

В конце января текущего года профсоюз предприятия сообщил, что управляющей компанией ООО «БазэлЦемент» принято решение об остановке с 1 февраля галлиевого производства в ЗАО «БазэлЦемент-Пикалево». Прекращение выпуска продукции на участке галлия руководство предприятия объясняло нерентабельностью его производства и трудностями сбыта. Впрочем, утверждалось, что остановка производства временная. По словам же работников, которые приводили местные СМИ, после остановки уникальное оборудование вновь запустить будет уже невозможно.

Однако буквально за неделю собственник изменил свое решение – уже 4 февраля стало известно, что производство галлия на «БазэлЦемент-Пикалево» сохранится. «Сейчас производство галлия работает, люди работают на своих местах», – сообщила представитель «БазэлЦемента».

«Компания делает все возможное для сохранения производства редкоземельных металлов и, соответственно, уникальных специалистов и рабочих мест. Сейчас разрабатывается программа по повышению эффективности производства, которая позволит уменьшить убыточность участка галлия. Окончательное решение будет принято по итогам внедрения программы», – сказал генеральный директор ООО «БазэлЦемент» Вячеслав Шматов.

Итоги

Несмотря на всю экзотичность и перспективность галлия, его рынок оказался вполне традиционным: есть спрос – будут расти заводы и цены, нет спроса – нет и заводов.

Причем, как и в любой другой отрасли, ключевыми здесь становятся размеры издержек производства и качество продукции. К примеру, долгое время одной из основных претензий к российским производителям было отсутствие у них современного аналитического оборудования для анализа, в первую очередь методом GDMS (Glow Discharge Mass Spectrometry), который стал общепризнанным в торговой практике для галлия электронного применения.

С одной стороны, России, да и многим другим странам, с галлием, в принципе, повезло. Редкий, но очень нужный металл оказался попутным в мощном производстве алюминия и неплохо извлекается при переработке бокситов. Поэтому дефицита сырья для выпуска галлия сейчас нет – потенциально мировая алюминиевая промышленность способна дать до 5000 т галлия в год. Но с другой стороны, возиться с этим крохотным «приработком» (доли процента по сравнению с остальной выручкой) металлурги чаще всего не хотят. Российские производители в этом смысле – не исключение. Ведь конкурировать за сбыт придется прежде всего в Китае, причем с собственным китайским галлием.

Тем не менее при существующей динамике спроса на алюминий и галлий достижение «сырьевого предела» ожидается не раньше чем через 10–20 лет. Оговоримся: только в случае, если галлий не преподнесет очередной сюрприз. Но мы о нем, конечно, заблаговременно напишем…

|