Кипр российской металлургии

Очередная волна текущего финансового кризиса в середине марта 2013 года «с головой накрыла» маленький Кипр. Напомним, что этот остров был ареной долгих конфликтов между греческой и турецкой общинами. В 1974 году остров (с вводом турецких войск) был разделён почти пополам. Признанная греческая часть под опекой Европы (Республика Кипр) в 2004 году вступила в Евросоюз, а в 2008 в зону евро, поскольку к этому времени стала типичным и процветающим оффшором. А ввиду ряда льгот (например, на въезд) – стала весьма любима и некоторыми россиянами. Они внесли немалый вклад (до $35 млрд, по оценке Forbes) в финансовый взлет этого крохотного государства. Поэтому угроза солидных потерь встревожила немало наших граждан, вплоть до российских властей, предоставивших в 2011 году Кипру льготный кредит на 2,5 млрд евро.

В марте стало понятно, что дефицит платежей этого оффшора на порядок больше, чем сообщался ранее. А также ясно, что среди новых «оздоровительных» мер, согласованных с ЕС, появится налог на существующие вклады в местных банках, а также состоится банкротство ряда из них. Что в конечном итоге приведет к «замораживанию и конфискации» какой-то части российских денег. Президент РФ В.Путин назвал эти меры «несправедливым, непрофессиональным и опасным решением», но в конечном итоге вынужден был присоединиться к планам Евросоюза по Кипру.

Достоверная оценка российских потерь на Кипре невозможна. Российским компаниям и частникам принадлежит часть депозитов в кипрских банках, часть счетов резидентов (до $40 млрд) и даже часть некоторых банков. И все это, естественно, под завесой оффшорной тайны. Но то, что солидные финансовые потери есть и еще будут – уже очевидно.

Причина нашего внимания ко всем этим проблемам – огромное присутствие на Кипре в той или иной форме большинства российских металлургических компаний.

«Дочки-матери»

Процесс вывода основных производственных активов российской металлургии в собственность зарубежных оффшорных компаний состоялся еще в прошлом веке (до 2000 года) и не слишком афишировался. Но порой встречается и более отрытая информация.

К примеру, 15% государственный пакет акций ОАО «Мечел» компания Skironas Investments Limited (Никосия, Кипр) приобрела за $16 млн в России на открытом аукционе еще в ноябре 1998 г. Любопытно, что этот пакет взлетел в цене в 2010 году до максимума (около $1,5 млрд), хотя сейчас вновь подешевел на порядок.

В марте 2011 года сообщено как «важный факт», что доля акций «Мечела», принадлежащих кипрской компании Dalewave Limited сократилась с 31,05 до 0%, а доля кипрской Calridge Limited, соответственно, увеличилась с 1,64 до 32,69%.

Хотя обе (как и Skironas Investments Limited) контролирует фактический владелец «Мечела» И.Зюзин. Имея напрямую лишь 0,05% акций ОАО «Мечел», через кипрские компании он владеет уже 66,76% акций.

Через какие оффшоры и по какой цепочке – вопрос отрытый. Аналитики и СМИ называют в их числе также Bellasis Holdings, Bodega Enterprises Limited и ту же самую Skironas Investments Limited. Но все это означает, что юридически контроль над ОАО «Мечел» через местные компании имеет Кипр. Характерно, что пресс-служба «Мечела» (как и других) структуру собственников компании не комментирует. Ведь это личное дело акционеров ОАО «Мечел» и акционеров оффшоров (и т.д. по цепочке собственников).

Также непрозрачна конечная структура владения других крупнейших горнометаллургических компаний российского происхождения. Как и функции их «материнских и дочерних» компаний, зарегистрированных в оффшорах. Ограничимся тем, что перечислим (по данным отчетности компаний и СМИ) наиболее известные активы крупнейших компаний российской металлургии на Кипре.

ОАО ГМК «Норильский никель». Согласно отчетности за четвертый квартал 2012 года, в число ее акционеров входят кипрские компании Bonico Holdings Co. Limited (17,53% акций), Montebella Holdings Limited и ICFI (Cyprus) Limited (через кипрскую Interros International Investments Limited).

Также на Кипре зарегистрирована GERSHVIN INVESTMENTS CORP. LIMITED, представляющая важного акционера ГМК- ОК «РУСАЛ». Под контролем всей этой группы кипрских оффшоров около 53% акций ГМК «Норильский никель».

ОАО ХК «Металлоинвест» сообщает, что 100% акций компании контролирует USM Holdings. Точнее – это USM STEEL & MINING GROUP LIMITED (Лимасол, Кипр). Также в структуре собственности кипрские SEROPAEM HOLDINGS LIMITED, METAL-LOINVEST LIMITED и другие оффшоры.

Хотя реальными владельцами «Металлоинвеста» в конечном итоге оказываются Алишер Усманов (60%), Владимир Скоч (30%) и Фархад Мошири (10%).

ОАО «Новолипецкий металлургический комбинат» (НЛМК). По состоянию на 31 декабря 2012 года кипрский офшор Fletcher Group Holdings Limited В.Лисина являлся владельцем 85,54% акций компании. Часть компаний, созданных менеджерами НЛМК и контролирующих 3,17% акций НЛМК, также прописана на Кипре, поэтому кипрские оффшоры владеют сейчас около 87% акций НЛМК.

ОАО «Северсталь». По отчетности компании за четвертый квартал 2012 года, в число ее акционеров входили кипрские компании Astroshine Limited, Loranel Limited и Rayglow Limited, контролируемые А. Мордашовым. У него, через Кипр, около 79,2% акций «Северстали».

Группа «Евраз». Две трети мощностей группы по прежнему в России, однако EVRAZ plc (как и EVRAZ Group S.A) прочно «прописались» в Лондоне. Тем не менее (по состоянию на конец февраля 2013 г.), мажоритарные акционеры группы– это кипрская Lanebrook Ltd. (63,46% акций) и аффилированные структуры (2,91%).

Около 11,5% акций – у других кипрских компаний (KADRE ENTERPRISES LTD., VERO-CCHIO ENTERPRISES LTD.) Есть также непроверенная информация о полном контроле кипрского офшора Mastercroft Limited над основными предприятиями группы в РФ – ОАО «Евраз ЗСМК» и ОАО «Евраз НТМК». Отметим, что EVRAZ plc принадлежит также 82% в угольной компании «Распадская». Причем опять же через кипрскую Corber Enterprises Ltd.

ОАО «РУСАЛ». Согласно собственному отчету компании, UC RUSAL Plc – джерсийская, ведущая, однако, основной бизнес на Кипре и там же уплачивающая налоги. В свою очередь она принадлежит En+ (48,13%акций, зарегистрирована на о.Джерси), Онэксим (17,02%, Кипр), SUAL Partners (15,08%, Багамские острова), Amokenga Holdings (8,75%, «дочка» Glencore, Бермудские острова), около 10% акций находится в свободном обращении и остальное принадлежит менеджменту или зарезервировано для различных программ мотивации.

Отметим также, что у РУСАЛа на Кипре зарегистрирован целый «букет» компаний различного размера: UC RUSAL Aluminium Ltd, Alu Engineering&Services Holding Ltd, Alu Resources HoldingLtd, Dillbay Holdings Ltd, United Company Rusal Silicon Ltd, которые отмечены как аффилированные с различными российскими активами.

Все они зарегистрированы по адресу ТемистоклиДерви,5, Элени-онБилдинг,2-йэтаж, индекс1066, Никосия, Кипр. Надо отметить, что они расположились там в хорошей компании – в этом же здании на том же этаже поселились «дочки» таких структур, как IBS, ТНК-BP, X5 Retail Group, Газпром-Медиа и прочих.

ОАО «Магнитогорский металлургический комбинат» (ММК). По состоянию на 23 ноября 2012 года акционерами ММК являлись компании Mintha Holding Limited (37.1%), Fulnek Enterprises Limited (41.0%), Mordoraco Holdings Limited (7.7%). Как уже ожидаемо, все они зарегистрированы на Кипре и обеспечивают главе группы и ее бенефициару, В.Рашникову, владение 82,2% ММК.

ОАО «Трубная металлургическая компания» (ТМК) публикует сейчас данные об акционерах по состоянию на 31 декабря 2010г. Надеясь на отсутствие существенных изменений, сообщим, что69,68% акций компании находится в собственности TMK Steel Ltd. (Кипр), контролируемой Д.Пумпянским. И только оставшееся – у оффшора в Люксембурге и в свободном обращении на рынке.

ЗАО «ОМК». Десятая по фактической капитализации металлургическая группа РФ, как закрытое акционерное общество, не особо делится своей информацией. Причем весьма заметна деятельность ее крупнейших активов (Выксунского МЗ, ОМК-сталь, Альметевского ТЗ и т.д.) активно работающие в России. Причем на Кипре эти предприятия (как и управляющая компания) практически не замечены. А некоторые корпоративы и тренинги ОМК предпочитает проводить по соседству – на средиземноморском острове Крит.

Последнее исключение, демонстрирующее, что можно «жить иначе», не опровергает, а только подтверждает общую тенденцию. До 90% активов российской металлургии предпочло «перебраться» под юрисдикцию Республики Кипр. При этом оффшорные компании этой крохотной страны получили под контроль от 53% до 100% акций в 9 из 10 крупнейших российских компаний этой отрасли.

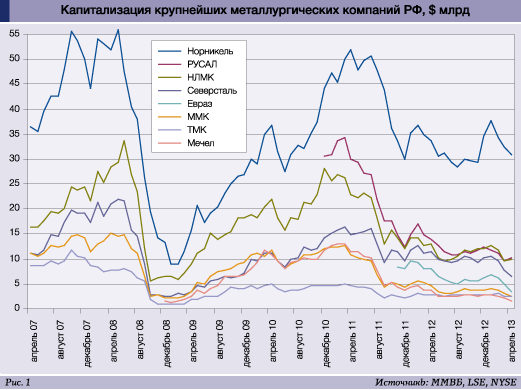

Стоимость этих активов в наше нестабильное время оценить достаточно сложно. Общепринятая оценка компаний по капитализации для представителей российской металлургии колеблется в последние годы вдвое-втрое (Рис.1).

По состоянию на апрель 2013 года (с экспертной оценкой по «Металлоинвесту») мы оцениваем «кипрскую долю» в нашей металлургии минимум в $55 млрд. И отметим, что двумя или пятью годами ранее она зашкаливала за $100 млрд.

Перевод этой огромной собственности на Кипр не простой «юридический финт». Он, к примеру, обеспечивает возможность залога имущества для привлечения финансовых заимствований на Западе (через кредиты, размещение евробондов и т.д.), снижения налогов и т.д.

Есть и другие выгоды собственников, о которых мы поговорим попозже. А России остается утешение в том, что производственные активы (обеспечивающие эти новые финансовые возможности)в основном остаются в нашей стране и не могут быть «конфискованы» как злополучные депозиты и счета в банках Кипра. Причем эти российские производства продолжают сравнительно стабильно и успешно работать.

По итогам 2012 года Тор-10 рассмотренных выше металлургических компаний РФ в среднем снизил свои показатели по МСФО. Особенно – суммарную чистую прибыль, упавшую вдвое до уровня около $3 млрд. Однако вновь, без заметного спада, они продали продукции почти на $105млрд и почти половину ее – на экспорт.

Последняя сумма сопоставима со стоимостью компаний, поэтому оценим, как сотни металлургических кипрских оффшоров участвуют в реализации экспортной продукции. Выгодных оффшорных схем (вплоть до поставок по толлингу) для таких продаж более чем достаточно.

Металлы Кипру?

По данным ГТК РФ, стоимость экспорта черных металлов из РФ в 2012 году составила $22,572 млрд. А основных цветных металлов (алюминий, медь, никель,) – $12,141 млрд или $14,88 млрд с учетом медной катанки и проволоки. Итого получается более $37 млрд, т.е. сумма весьма немалая. Она, к примеру, в полтора раза выше, чем весь ВВП Кипра в лучшие докризисные годы.

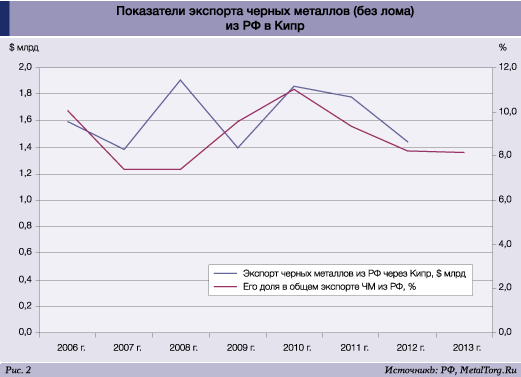

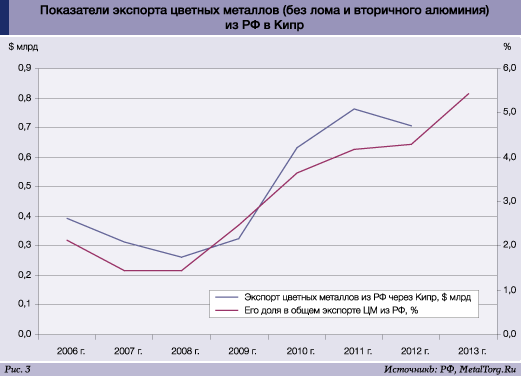

Однако заполненный металлургическими оффшорами Кипр не является заметным потребителем металлов. Но он является весьма заметным покупателем (как плательщик) металлов и металлопродукции российского происхождения. По итогам 2012 года кипрские компании оплатили покупку черных металлов (стальных полуфабрикатов, проката, труб и чугуна) из РФ на $1,44 млрд (8,2% всего экспорта этой продукции из РФ). Для экспорта цветных металлов доля покупателей из Кипра была ниже (5,2%) и они заплатили российским поставщикам в 2012 году только $0,75 млрд.

Доля Кипра в экспорте черных металлов, как по стоимости поставок, так и по их объемам, в последние годы была сравнительно стабильной (Рис. 2).

Экспорт цветных металлов через Кипр показал некоторую тенденцию к росту (Рис.3), однако доля его продолжает оставаться незначительной.

Это говорит о том, что схемы этого транзита финансовых потоков были неплохо отлажены. И даже достаточно устойчивы как к первой, так и ко второй волнам мирового экономического кризиса.

Заметные покупки цветмета на Кипр в 2012 году (и ранее) велись только по одному виду продукции – медной катанке, предназначенной для дальнейшего передела в провода и кабели.

Основных поставщиков из РФ, обеспечивших 88,5% продаж в 2012г., было всего два. Это ЗАО «КЫШТЫМСКИЙ МЕДЕЭЛЕКТРОЛИТНЫЙ ЗАВОД» (входит в «Русскую медную компанию»), продавший 60486 т катанки на $467 млн. И само ЗАО «РУССКАЯ МЕДНАЯ КОМПАНИЯ» – 29487 т на $227 млн.

Кыштымскому МЗ в основном платили два трейдера (КОПАР ТРЕЙДИНГ ЛТД., и АМАЛКО ЛИМИТЕД.), зарегистрированные по одному и тому же адресу. Однако страны назначения медной катанки по этим поставкам весьма разные: Бельгия, Греция, Египет и т.д.

Любопытно, что РМК в основном платили те же самые оффшоры, но страной назначения катанки назывался Кипр, не имеющий ни единого кабельного завода, способного ее переработать. Видимо в этой цепочке поставки появлялся и другой трейдер, переадресующий медь поближе к конечным потребителям.

Отметим, что главное в этом экспорте то, что продажи Кыштымского МЗ и РМК в 2012 г. прошли по весьма близкой и реальной средней цене (около $7720 за тонну), что не позволяло оффшо-рам-покупателям извлечь из выручки заметные дополнительные прибыли.

В части продаж черных металлов из РФ через Кипр в числе безусловных лидеров уже три компании. Почти 95% этих поставок обеспечивают ОАО «НОВОЛИПЕЦКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ», ОАО «МАГНИТОГОРСКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ» и ОАО «КОСОГОРСКИЙ МЕТАЛЛУРГИЧЕСКИЙ ЗАВОД ИМ.ДЗЕРЖИНСКОГО».За 2012 год они продали кипрским компаниям продукции на $1,032 млрд, на $0,262 млрд и $0,118 млрд соответственно.

Безусловный лидер– НЛМК – по этой цепочке чаще всего отгружал слябы в Италию. А оплачивала эти поставки «НОВЕКСКО(САЙПРЕС)ЛИМИТЕД» (Никосия, Кипр).

Цены эти чуть ниже среднемировых, но крайне нужны в конкуренции за европейский рынок сбыта.

ММК поставлял через Кипр менее объемный, но весьма широкий спектр своей продукции (плоский и сортовой прокат, полуфабрикаты).

Страны получатели этого металла – по всему миру, включая Иран, Вьетнам, Мексику и США. Цены – допустимы, а торгующая страна (Кипр) представлена чаще всего компанией «СТАРГЛОУБ ЛИМИТЕД» (г.Лимасол).

Косогоский МЗ преимущественно экспортировал через торгующую страну Кипр передельный чугун и ферромарганец в Германию, Италию, Польшу и Словакию. А фирмы партнеры (или фирмы торгующие «по поручению») были весьма разнообразны. Цены экспортных продаж КМЗ невысокие, но никак не демпинговые.

В итоге можно констатировать, что грузопотоки российского металла, направлявшиеся по всему миру имели дело на Кипре не с компаниями – акционерами, а с некими финансовыми посредниками (металлотрейдерами- операторами). В таможенной документации они указаны как получатели металла, но таковыми никогда не являются.

Транзит финансовых средств через Кипр был, но данных о каком либо накоплении прибылей у нас нет. Для этого давным-давно существуют другие и более надежные страны.

Кипров предостаточно

Итоги кипрского кризиса четко подвел Президент Ассоциации региональных банков России Анатолий Аксаков: «Доверие к Кипру в качестве безопасного места для размещения денежных средства будет сведено к нулю».

Однако существенных потерь на острове российская металлургия, по всем признакам, не понесет.

Алишер Усманов, глава УК «Металлоинвест», заявил 21 марта, что события на Кипре не повлияют на его бизнес. «У нас там депозитов нет. Активов нам не предлагали», — заявил богатейший (по текущим рейтингам в России и Великобритании) предприниматель.

«Нововведения не коснутся деятельности ОК «Русал», у компании нет депозитов на Кипре и нет взаимоотношений с теми кипрскими банками, которых эти нововведения касаются», – сообщил уполномоченный представитель компании.

«Возникшая ситуация не отразится на работе компании, так как ее основные счета открыты по месту ведения деятельности – в России, Северной Америке и Швейцарии» – в то же время сообщил вице-президент Evraz по корпоративным коммуникациям Олег Кузьмин.

Фактически он подтвердил то, о чем мы писали более 2-х лет назад в статье «Всем выйти из тени?» от 30.12.2009г.

Самый любимый нашими металлургами «покупатель» экспортного металла – это Швейцария. Точнее – крохотные швейцарские компании, через которые идет весьма солидный поток платежей. На порядок больший, чем через Кипр. Там накопить и придержать деньги на счетах, естественно, много надежнее… |