Стальные надежды на потребителей. Часть II

Трубы

Подробный отчет Фонда развития трубной промышленности (ФРТП) о работе отрасли в 2020 году несколько обогнал официальную статистику, но красноречиво обозначил все негативные тенденции отрасли.

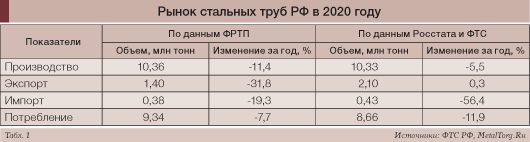

Статистика Росстата и Федеральной таможенной службы (ФТС), опубликованная через 1,5-2 месяца, чуть смягчила показатели производства, но была вынуждена подтвердить спад потребления этой металлопродукции в нашей стране (табл. 1).

По разным оценкам, за год спад видимого спроса на трубы (производство плюс импорт минус экспорт) в РФ составил 7,7–11,9%, причем эти цифры являются чуть завышенными из-за неточного учета импортной составляющей.

Доля импорта труб, когда-то составлявшая до 15% всего трубного рынка, в 2020 году снизилась до 4% (по данным ФРTП) или 5% (по данным Росстата/ФТС). Это является, по мнению ФРТП, «одним из лучших результатов импортозамещения в российской промышленности», достигнутых главным образом ограничением поставок труб с Украины. Реально этот спад в основном связан с прекращением импорта (возврата) труб большого диаметра «Северного потока – 2» после их бетонирования в Финляндии.

Тем не менее отметим, что с 1 января 2020 года введено автоматическое лицензирование (наблюдение) импорта отдельных видов стальных труб, утвержденное решением Коллегии ЕЭК от 4 июня 2019 года. Лицензирование применяется в отношении бурильных труб, обсадных сварных или бесшовных труб и насосно-компрессорных сварных или бесшовных труб. При их ввозе необходимо предоставить разрешение на импорт. А в декабре 2020 года коллегия Евразийской экономической комиссии (ЕЭК) продлила действие антидемпинговой пошлины (от 4,32% до 18,96%) в отношении бесшовных труб из коррозионно-стойкой (нержавеющей) стали с Украины до 18 октября 2021 года включительно.

В российском трубном производстве основной спад в последние годы был связан со снижением спроса на трубы большого диаметра (ТБД). В 2020 году он продолжился, мало заметив пандемию, однако внимательно отслеживая политическую ситуацию, включая различные западные санкции против «Газпрома» и его партнеров.

После 2015 года, когда в стране было произведено почти 3,4 млн т ТБД, спрос на эти трубы почти непрерывно снижался и в 2020 году, по словам директора ФРТП Игоря Малышева, «достиг дна» в 1,5 млн т. При этом, по данным Росстата, спад производства сварных труб наружным диаметром более 406,4 мм составил 26,4%, до 2,62 млн т.

Снижение спроса на трубы большого диаметра в первую очередь связано с завершением отгрузок на крупные трубопроводные проекты «Газпрома»: «Северный поток – 2» и «Сила Сибири». Кроме того, «Транснефть» в прошедшем году вдвое снизила закупки ТБД для ремонтно-эксплуатационных нужд (до объемов менее 0,2 млн т).

Другие виды труб нефтегазового сортамента в 2020 году также пережили заметное сокращение как российского, так и мирового спроса. Сказалось затяжное снижение инвестиционных возможностей компаний, специализирующихся в добыче подешевевших нефти и газа (рис. 1).

При этом мировая и российская добыча углеводородов в последние годы оставалась сравнительно стабильной. Газа – за счет наполнения подземных хранилищ, а нефти – по соглашениям ОПЕК+ об ограничении нефтедобычи. Однако для поддержания добычи на нынешнем уровне компаниям требуется достаточно большой объем бурения, поэтому выпуск труб нефтяного сортамента (oil country tubular goods, ОСТG), применяемых для бурения и добычи, в последние 5 лет был единственным стабильно растущим сегментом рынка.

Но атака пандемии на энергоемкий рынок транспорта/перевозок обвалила спрос и производство в этом секторе трубной отрасли. Российский рынок ОСТG в условиях пандемии оказался более жизнеспособным, чем рынок США, рухнувший на 50%, отмечал директор ФРТП Игорь Малышев. Но и в России в 2020 году выпуск обсадных, насосно-компрессорных и бурильных бесшовных труб упал, по данным Росстата, на 7,6%, до 1,73 млн т.

Схожая ситуация сложилась в сегменте линейных нефтегазопроводных труб (НГП), применяемых для обустройства месторождений. Снижение спроса на них в 2020 году связано с рядом факторов: закрытием неэффективных скважин, отсутствием новых крупных месторождений, а также все более распространенными технологиями кустового бурения, не требующими обвязки месторождений трубами на больших расстояниях. По данным ФРТП, этот спад спроса составил около 7%, а по данным Росстата, за прошлый год выпуск бесшовных стальных труб для нефте- и газопроводов сократился на 14,4%, до 0,52 млн т.

Аналогичный нефтегазовому сортаменту спад спроса пережило производство труб общего назначения, востребованных различными отраслями обрабатывающей промышленности, включая машиностроение. К примеру, в автопроме РФ потребности в трубах сократились почти синхронно с общим снижением производства автотранспортных средств, прицепов и полуприцепов в 2020 году, составившим 11,6%. По данным Росстата, спад производства прочих стальных труб круглого сечения составил 10,8%, до 2,36 млн т, а высокотехнологичных бесшовных холоднодеформированных труб общего назначения – 49,3%, до 0,16 млн т.

Единственным сегментом российского рынка стальных труб, показавшим в прошлом году рост спроса, стала продукция для строительства и ЖКХ. По оценке ФРТП, общее потребление этих труб в 2020 году выросло на 2%, до 4,14 млн т. При этом выпуск классических стальных водогазопроводных труб вырос сразу на треть, до 0,16 млн т.

В ФРТП этот рост интереса к общестроительным трубам объясняют реализацией национальных инфраструктурных проектов, распространением программ реновации на регионы, а также увеличением спроса со стороны домохозяйств в условиях пандемии. Мы дополним эти факторы огромным ростом частных инвестиций в строительство жилья за счет двукратного (до 4,3 трлн руб.) расширения объемов выдачи ипотеки в РФ. К примеру, крупнейший российский застройщик – группа ПИК – сообщил, что в 2020 году увеличил продажи недвижимости на 26,3%, до 294,6 млрд руб., именно благодаря программе льготной ипотеки.

Среди новых видов продукции строительного назначения отметим опережающий рост продаж пустотелых стальных профилей. Их производство за год выросло на 66%, до 497 тыс. т. Профили разных типов, включая трубы прямоугольного сечения, находят все более широкое применение в строительстве, включая загородное жилье. При этом последние годы уверенно растет спрос на эту металлопродукцию со стороны частного сектора, что подтверждается появлением среди клиентов MetalTorg.Ru крупнейших сетей строительных гипермаркетов в России.

Переходя к главному – перспективам российского спроса на стальные трубы, начнем также с трубной продукции строительного назначения.

По оценке ФРТП, в наступившем году этот сегмент вновь вырастет на 2%. Мы оптимизм фонда не вполне разделяем. Опережающий рост себестоимости строительства, начиная с взлетевших цен на стальную арматуру и трубы, способен притормозить развитие этой отрасли в РФ.

Однако, как отмечает ФРТП, «одним из ключевых драйверов роста в трубной отрасли и смежных секторах может стать модернизация систем коммунальной инфраструктуры для снижения износа сетей теплоснабжения, водоснабжения и водоотведения».

По данным Росстата, износ в российских тепловых сетях составляет около 30% от общей протяженности, а в сетях водоснабжения – более 40%. В целях увеличения темпов замены изношенных инженерных сетей Минстрой России подготовил проект постановления РФ «О конкурсе проектов по реконструкции (модернизации) объектов коммунальной инфраструктуры в сферах теплоснабжения, водоснабжения и водоотведения, износ которых превышает 60%». В ведомстве полагают, что принятие данного постановления правительством позволит повысить энергоэффективность сетей теплоснабжения, улучшить качество предоставляемых населению услуг, а также снизить их себестоимость.

При этом мы полностью поддерживаем упорную работу трубных предприятий и ФРТП по борьбе с недобросовестной конкуренцией, контрафактной и фальсифицированной продукцией. Отметим запрет применения б/у труб и прочего фальсификата, закрепленный в постановлении правительства РФ №985 от 04.07.2020 «Об утверждении перечня национальных стандартов и сводов правил, в результате применения которых на обязательной основе обеспечивается соблюдение требований ФЗ «Технический регламент о безопасности зданий и сооружений».

Проблема износа касается не только жилищно-коммунальных сетей. Как отмечал заместитель директора ФРТП Павел Родин, «к 2025 году в связи с накопленным уровнем износа трубопроводов нефти и газа в России ожидается рост объемов их демонтажа до 2 млн т в год». При этом, по прогнозу фонда, в 2021 году спрос на трубы в сегменте линейных нефтегазопроводных труб (НГП) вырастет на 4%, в том числе благодаря вводу новых месторождений на Таймыре. Хорошие перспективы (при стабильных ценах на нефть) с ростом на 3–4% фонд ожидает и в отношении спроса на нефтегазовые трубы сегмента OCTG. Большее оживление этого сектора связывается с завершением пандемии, а также договоренностями ОПЕК+ о постепенном увеличении добычи нефти.

Но главный вопрос трубной отрасли – восстановление спроса на ТБД газопроводов (с нормальной загрузкой соответствующих производственных мощностей) – в 2021 году вновь остается открытым. ФРТП прогнозирует, что внутренний рынок ТБД должен вновь показать рост до 1,6 млн т в 2021-м и до 2 млн т в 2022 году. Большие надежды связываются с новыми газопроводными проектами: третья нитка системы Бованенково – Ухта – Торжок (со спросом на 0,5 млн т труб ТБД) и «Сила Сибири – 2».

На днях, 22 марта, появилась также информация об «оживлении» еще одного зарубежного проекта с участием России – магистрального газопровода «Север – Юг», переименованного в «Пакистанский поток». Газопровод протяженностью 1100 км с пропускной способностью до 12,4 млрд кубометров в год должен связать терминал СПГ в южном порту Карачи с городом Лахор на севере Пакистана, где собираются построить электростанции, работающие на СПГ.

Согласно протоколу об изменениях, одобренному правительством РФ, трубопровод будет строить компания специального назначения (SPV), а за российской стороной в ней будет закреплена доля не менее 26%. От России в проекте планируется создать компанию, учредителями которой будут ФГУП «Центр эксплуатационных услуг» Минэнерго РФ, Евразийский трубопроводный консорциум, а также Трубная металлургическая компания (ТМК). Свою часть финансирования Россия может внести в проект в виде услуг и продукции, используемых для реализации, т.е. труб большого диаметра. Также российская сторона будет иметь право решающего голоса при выборе подрядчиков, а также по вопросам проектирования, инжиниринга, поставок и строительства ввиду наличия опыта подобных работ. Что предполагает то или иное участие структур «Газпрома».

Но с этим потребителем стальных труб вновь все неоднозначно.

С декабря 2020 года по март текущего года «Газпром комплектация» провела 6 закупок труб большого диаметра общим объемом 1,2 млн т на сумму свыше 88 млрд руб. Эти поставки должны быть выполнены до конца 2022 года, но кто выступит поставщиком, неизвестно. На запросы прессы «Газпром» ссылается на публикацию от 17 февраля в «Интерфаксе», содержащую следующее объяснение: «По итогам проведенного в июне 2020 года открытого конкурентного отбора ООО «Газпром инвест» заключило 5 договоров поставки труб большого диаметра на общую сумму около 96 млрд руб. Сейчас в рамках внутригрупповых решений обязательства покупателя по данным договорам передаются от «Газпром инвест» в «Газпром комплектация». Полгода назад победителями тендеров стали Выксунский метзавод (ОМК), Ижорский трубный завод («Северсталь»), Загорский трубный завод, ЧТПЗ и ТМК.

Однако с тех пор поменялись и объемы, и сортамент, и сроки поставок труб, а часть поставок заказанных ТБД уже прошла. Недавнее поглощение группы ЧТПЗ/ПНТЗ Трубной металлургической компанией может дополнительно поменять этот список и распределение квот по трубным заводам.

Что, когда и у кого купит «Газпром» – опять остается загадкой. А проект стандарта закупок труб большого диаметра, разработанный Минпромторгом совместно с ФАС России в феврале 2019 года, не согласован «Газпромом» до сих пор.

Это значит, что возможны очередные, помимо «Северного потока – 2», сюрпризы со стороны основного российского потребителя труб. Впрочем, нам, в России, к сюрпризам не привыкать… |