Взлёт цен на ванадий оказался недолгим

Феррованадий является одним из самых любопытных легирующих ферросплавов, особенно для России. После распада СССР основные месторождения вольфрама и молибдена оказались в ближнем зарубежье, ниобия у нас никогда не было, остались только титан и ванадий. Причём последний оказался незаменим в основе основ современной российской экономики – нефтегазовой отрасли. Ведь одна из главных областей применения высокопрочной низколегированной стали с ванадием – трубы для магистральных нефте- и газопроводов. Не обойтись без этой лигатуры и в производстве качественных износостойких рельсов – крайне нужных для российской сети железных дорог. И не слишком дорогих, на чём настаивают наши железнодорожники.

Причём у феррованадия весьма интересная «новейшая история» в части цен: ещё в 2001–2002 гг. за него давали не более $8 за кг, но уже к 2005 г. – в 15 раз больше. Потом был спад до $40 за кг, но прямо перед кризисом 2008 г. – новый взлёт до $80 за кг и новый провал до $20 за кг. До середины 2010 г. цены так и лихорадило – от $18 к $36 за кг и обратно. По мере некоторой стабилизации ситуации в экономике колебания становились всё меньше, пока цены не закрепились на уровне $30 за кг. Но стабильность эта оказалась безрадостной: спрос на феррованадий оставался слабым, и котировки медленно поползли вниз. Так продолжалось до середины ноября 2012 г., когда китайский рынок вдруг ожил и буквально за месяц цены выросли почти на треть. Чуть позднее эта «эпидемия» перекинулась в Европу, США, а затем – и в Россию (рис. 1).

Причина взлёта цен носила сырьевой характер с некоторыми признаками спекуляции (куда же без неё?). Дело в том, что потребители ванадия в последние годы явно отставали в темпах восстановления от добывающей промышленности. С ранней весны до конца осени 2012 г. объёмы стального производства во многих регионах мира постепенно снижались. Причём с августа не устоял перед этой всеобщей тенденцией даже Китай. Соответственно, по всей технологической цепочке металлургии прокатился спад потребностей.

В результате цены на пентоксид ванадия (сырьё для феррованадия) в Европе плавно опустились до уровня конца 2008 г., а в Китае так и вовсе упали до значений 2006 г. (рис. 2). Что ещё важнее, они вплотную приблизились к себестоимости производства, заставив в конце лета 2012 г. многих производителей пентоксида остановить производство.

Однако у центрального правительства КНР были другие планы. После резкого сокращения инвестиций в железнодорожную инфраструктуру из-за столкновения скоростных поездов летом 2011 г. уже в июле 2012 г. китайское Министерство путей сообщения заявило о росте запланированных на 2012 г. инвестиций на 12,4%, до 580 млрд юаней, а к октябрю эта цифра достигла 630 млрд юаней. На будущее китайские планы озвучивались ещё более амбициозные – к 2015 г. власти обещали построить 120 тыс. км новых железных дорог. Естественно, всё это требует ж/д рельсов, т.е. легированной стали, и немало. Поэтому многие производители КНР приготовились к значительному увеличению объёмов заказов, а торговцы феррованадием – к наплыву клиентов.

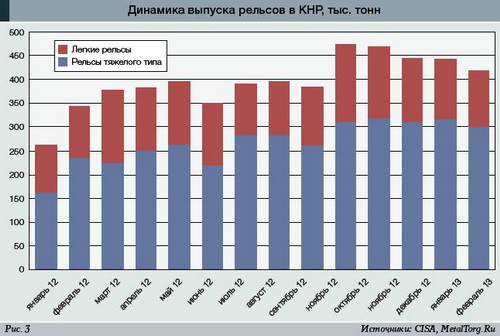

Поначалу так и произошло. В октябре 2012 г. объёмы выпуска рельсов в КНР выросли разом на 22,5% по сравнению с сентябрём и вдвое – по сравнению с аналогичным периодом 2011 г. (рис. 3).

Более того, почти этот же уровень производства сохранился и в следующем месяце, что создало ситуацию дефицита феррованадия и ванадиевого сырья на рынке. Чем, разумеется, предприимчивые китайцы не могли не воспользоваться: буквально за месяц пентоксид ванадия подорожал на 42%, а феррованадий – на 29%.

Однако быстро выяснилось, что далее спрос расти не собирается – объёмы производства рельсов и вообще стальной продукции для железных дорог пошли вниз. К февралю 2013 г. он сократился на 11% от пиковых октябрьских значений. Мощности же по выпуску ванадиевых продуктов как были, так и остались по всему миру более чем достаточны, причём весьма «легки на подъём». Фактически сразу после новогодних праздников стоимость пентоксида поползла вниз. Феррованадий продержался подольше – до марта.

Россию этот процесс задел с запозданием – рост цен на внутреннем рынке феррованадия начался только после Нового года и продолжался до апреля. Хотя для отечественных производителей феррованадия внутренний рынок уже не самый главный ориентир.

Как известно, российских производителей феррованадия всего два – это «Ванадий-Тула» (входит в «Евраз») и Чусовской металлургический завод (принадлежит ЗАО «Металлургическая инвестиционная компания»). Для небольшого отечественного ванадиевого рынка их вполне достаточно. Заметны они и на рынке мировом – на долю России приходится порядка 11% всего выпускаемого в мире ванадия.

Основным игроком, безусловно, является подразделение «Евраза», которое, впрочем, предпочитает выпускать и продавать не феррованадий, а его пентоксид – в 2012 г. под Тулой было изготовлено 7117 т пентоксида ванадия и 2715 т феррованадия. Как хорошо видно из табл. 1, значительная часть продукции отправляется за рубеж. По сообщению самого «Евраза», экспортные поставки составили около 53% от общего объёма выпуска, т.е. около 1440 т. Отечественная таможня зарегистрировала несколько больший объём отгрузок, но это вполне может объясняться реализацией ранее выпущенной продукции и разницей в учёте.

Чусовской метзавод на экспортном направлении в последние два года практически не заметен –предприятие весь 2012 г. было занято борьбой за выживание. И нельзя сказать, что на этом направлении ничего не достигнуто: если в 2011 г. чистый убыток почти достигал 1,6 млрд руб., то в первом полугодии 2012 г.он составил уже 367 млн руб., а по итогам всего 2012 г. сократился до 323,9 млн руб. Тем не менее расходы пока превышают доходы.

В целом ситуация на российском рынке феррованадия весьма стабильная – объёмы производства с 2008 г. буквально прилипли к отметке 3 тыс. т, отечественные производители практически полностью закрывают потребности местного рынка (табл. 2). Удручает одно: объёмы экспорта растут, а про внутреннее потребление этого сказать не получается.

Что трубы, что рельсы в России производились и производятся. Даже, наверное, и будут производиться. Вот только крупных нефте- и газопроводов мы в последнее время не строим, а железные дороги, особенно скоростные, для которых нужны качественные рельсы, строим в мизерных объёмах. Так что роста внутреннего спроса ждать просто неоткуда.

Может быть, заграница нас спасёт? По итогам I квартала таможня сообщила об экспорте чуть менее 300 т ферровольфрама, что вполовину меньше, чем в аналогичном периоде прошлого года. Насколько изменится ситуация в 2013 г., сказать пока трудно. Но главный добытчик и производитель ванадия в стране– группа «Евраз» – свои выводы уже сделал.

Как сообщила 27 марта пресс-служба компании, «Евраз» подписал протокол о намерении продать принадлежащие ему 85% акций Evraz Highveld Steel and Vanadium Limited консорциуму Nemascore (Pty) Ltd. Примерная стоимость сделки составляет около $320 млн. На 31 декабря 2012 г. общая стоимость активов Evraz Highveld составляла приблизительно $396 млн. За финансовый год, завершившийся 31 декабря 2012 г., убытки Evraz Highveld до выплаты налогов составили порядка $97 млн. Стороны планируют завершить сделку во II квартале 2013 г.

Стоит отметить, что свой актив в ЮАР «Евраз» продаёт дешевле, чем купил: за вычетом доходов от реализации части активов Highveld Steel в соответствии с требованиями Еврокомиссии, покупка чуть более 80% южноафриканской компании в 2007 г. обошлась «Евразу» в $368 млн.

Получается, что из всего спектра собственного бизнеса наименее перспективным был признан именно ванадиевый актив, причём в чрезвычайно богатой ванадием и развитой в плане добычи ЮАР.

Конечно, Highveld Steel еще окончательно не продана, да и подводить итоги года рановато. Многое ещё может поменяться, но на фоне перманентно обостряющегося кризиса в Европе, к сожалению, довольно уверенно можно сказать только одно – изменения эти будут для ванадиевого рынка наверняка не в лучшую сторону. |