ЕС, прокат и медные трубы

Цветная металлургия – неизменный спутник современной промышленности. На ее продукции держится вся техника сложнее чугунного утюга. Вот только в России этой тематикой занимаются все меньше и меньше. У нас неплохое первичное производство и даже есть компании – мировые лидеры: «Русал» и «Норникель». Вот только конечная продукция, которая находит спрос внутри страны, даже сделанная из нашего сырья, все чаще выпускается не у нас.

Сектор дорогой и качественной продукции давно был занят западными изделиями, в нижнем диапазоне цен быстро начала доминировать китайская продукция. Свою нишу российские производители нашли в товарах среднего класса, но их там теснят все сильнее. В алюминии и нержавейке это уже очевидно, а как дела у меди? Попробуем разобраться.

Медь – пожалуй, самый знакомый и наиболее заметный цветной металл в истории человечества.

Она очень широко применяется в чистом виде как проводник электричества и как своеобразный конструкционный металл (гибкий, теплопроводный, коррозионностойкий). Еще шире применение меди в форме сплавов и изделий из них (латунь, бронза и т.д.).

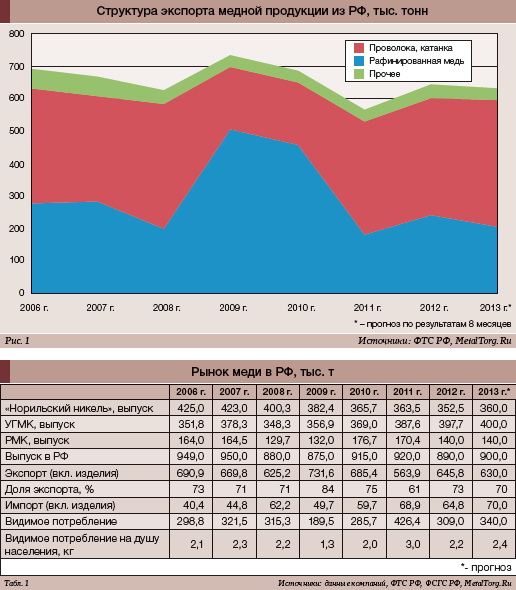

Поэтому общий объем потребления меди во всех ее ипостасях даже в пределах России подсчитать практически невозможно. Особенно с поправкой на «местную специфику» – стремление сэкономить на импортно-экспортных пошлинах и превращение де-факто поставок рафинированной меди в отгрузки «изделий с добавленной стоимостью» – медной катанки и похожей продукции. Поэтому при подведении баланса рынка было решено учесть поставки за рубеж и ввоз из-за границы всех видов изделий из меди и ее сплавов. Последние за счет химического состава, отличающегося от чистого металла, несколько искажают статистику, однако не слишком сильно. В экспорте их доля менее 10% (рис. 1), а объемы импорта значительно меньше экспорта (табл. 1).

Потребление

Российское потребление меди не отличается разнообразием: из общего объема до 3/4 приходится на кабельную промышленность, остальное – прокат и трубы.

По данным ассоциации «Электрокабель», в 2012 г. входящие в нее заводы использовали около 260 тыс. т меди. Если брать по видимому потреблению, то кажется, что они в тот год были практически единственными потребителями в стране. Впрочем, надо учитывать эффект переходящих запасов, и тогда вырисовывается более стабильная цифра спроса в районе 300–320 тыс. т.

Производство

Общей чертой российских медных компаний в последние 2–3 года стало стойкое нежелание сообщать производственные результаты собственной деятельности. Исключение составляет только «Норильский никель», исправно и вовремя отчитывающийся по всем показателям, даже несмотря на то, что они планомерно снижаются.

Уральская горно-металлургическая компания (УГМК), выйдя в 2010 г. в лидеры местного рынка, потеряла, видимо, всякий интерес к публичности, и информацию о ситуации с выпуском меди компанией приходится собирать по крупицам. Это было бы объяснимо в 2008 г., когда никто не хотел признаваться в значительном спаде «по всем фронтам», но сейчас подобное поведение выглядит странно, поскольку ситуация довольно стабильна и производство даже несколько расширяется.

В конце февраля 2012 г. металлургический завод «Уралэлектромедь» (предприятие УГМК) ввел в эксплуатацию первую очередь нового цеха электролиза меди мощностью 150 тыс. т катодной меди в год. Объем инвестиций в новое производство составил свыше 4,4 млрд руб. Таким образом, мощности «Уралэлектромеди» по выпуску катодной меди выросли до 500 тыс. т в год. Правда, сами объемы производства увеличились значительно меньше – на считаные проценты.

Третий участник рынка – Русская медная компания (РМК) – всегда отличался скрытностью, и данные по нему носят исключительно оценочный характер. С определенной долей уверенности можно говорить о том, что с 2009 г.

практически вся продукция компании отправляется на экспорт. За 8 месяцев 2013 г. объем экспортных поставок меди и катанки производства РМК превысил 93 тыс. т, что близко к показателям прошлого года.

На данном фоне прогноз Министерства экономического развития РФ, озвученный в сентябре, выглядит чрезмерно пессимистично. По информации Минэкономразвития, выпуск рафинированной меди в стране в 2013 г. ожидается на уровне 98,8% по отношению к 2012 г. В качестве причин ожидающегося сокращения указано сжатие внешних рынков, дефицит ломов и ухудшение условий добычи.

Загрузка производственных мощностей ожидается на уровне 80%.

Со своей стороны смеем напомнить, что медь на текущий момент является редким металлом, производство которого рентабельно, поэтому производители будут всеми силами стараться не допустить сокращения его выпуска.

Экспорт

Совокупные объемы экспортных поставок рафинированной меди и катанки (93–95% экспорта) с 2006 г. плавно, но неумолимо сокращаются.

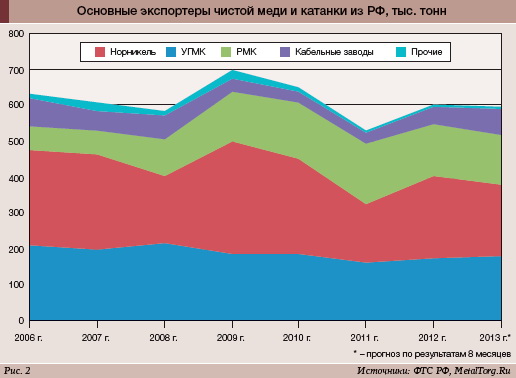

Основной спад наблюдается у лидеров – УГМК и «Норникеля», причем ситуацию не в состоянии исправить даже ощутимый рост отгрузок за границу у РМК (рис. 2).

Некоторую активность проявляют также кабельные заводы, однако тут надо сделать оговорку – они иногда выступают лишь посредниками в цепочке производитель – покупатель.

Так, до 2010 г. «Элкат» («Москабельмет») часто фигурировал в декларациях как переработчик продукции ГМК «Норильский никель» при экспорте катанки. Сейчас упоминания «Норникеля» в связи с поставками катанки сошли на нет, но «Элкат» продолжает вести активную экспортную деятельность. По итогам 8 месяцев 2013 г.

его продукция составляла около четверти всех поставок катанки за границу от не входящих в металлургические холдинги кабельных заводов.

УГМК, в свою очередь, практически полностью перешла на экспорт катанки. Судя по всему, в 2013 г. поставки чистой меди за границу со стороны этой компании едва превысят 1 тыс. т, тогда как катанки будет отгружено около 170 тыс. т. Той же политики придерживается и РМК, благо оба холдинга располагают прокатными мощностями.

Поставки рафинированной меди и катанки другими игроками явно сокращаются и становятся все менее значимыми: так, если в 2010–2011 гг. они составляли около 8 тыс. т, то в 2012 г. упали до 4 тыс. т, а за 8 месяцев 2013 г. не достигли и 1,3 тыс. т. Сразу оговоримся, что практически все относительно мелкие производители меди и изделий из нее – ломопереработчики. Что, впрочем, не удивительно – доступа к другому сырью у них просто нет.

Бологовский меткомбинат (БМК), отгрузивший за рубеж целых 9,5 тыс. т рафинированной меди в 2009 г., в 2012 г. ограничился 1 тыс. т, а в текущем так и вовсе пропал из деклараций. Калининградское «БравоБВР» пока держится: в прошлом году поставки достигли 2,3 тыс. т меди, в текущем мы ожидаем до 1,7 тыс. т. Зато на экспортном рынке катанки появился еще один заметный игрок – питерская компания «Свелен», отгрузки которой достигают 2 тыс. т в год.

С остальной продукцией картина еще более пестрая. В поставках медных порошков лидирует «Уралэлектромедь» (УГМК), однако в 2007–2011 гг. почти не отставали от нее ООО «Мост-Цветмет» (производитель порошков из Ростовской области, г. Батайск) и рязанское ООО «Металэнерготранс» (предприятие, созданное на базе Рязанского опытно-экспериментального металлургического завода института «Гинцветмет»; основной продукцией являются медные порошки марки ПМР).

В 2013 г. похвастаться, к сожалению, им нечем – поставки упали в разы.

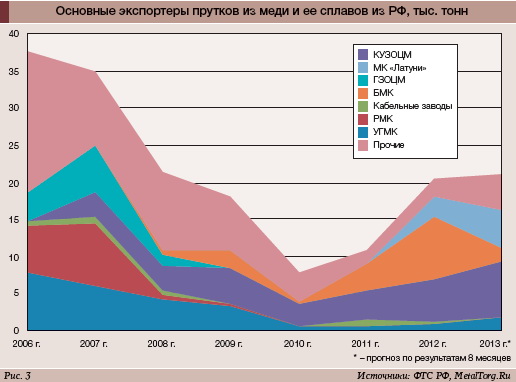

Где некрупным производителям раздолье – так это в секторе цветного проката. Заметны поставки Каменск-Уральского ЗОЦМ, Гайского завода ОЦМ, БМК. Первый в основном экспортирует прутки, а два последних активно поставляют еще и плиты из меди и сплавов. Ощутимое количество прутков также поставляется за границу подмосковной МК «Латуни», причем с тенденцией к быстрому росту – с менее чем 100 т в 2009–2011 гг. до 2,7 тыс. т в 2012 г. и, возможно, 5 тыс. т – в текущем (рис. 3).

Поставки остальной медной продукции крайне малы. Фольгу в последние годы экспортируют только заводы УГМК и Гайский ЗОЦМ (вместе – чуть более 1 тыс. т в год), трубы – только УГМК (в пределах 1 тыс. т).

Стоит отметить, что в последние годы растут поставки за рубеж конечных изделий, проходящих по категории «прочие». В 2006–2009 гг. их отгружали за границу по 1–2 тыс. т, но в 2012 г. поставки превысили 8 тыс. т, а за 8 месяцев 2013 г. уже поставлено более 3,8 тыс. т.

По категории «прочая продукция» в последние годы стали активно проходить совершенно экзотические виды изделий. Так, резко выросло количество анодов с содержанием меди 99,4–99,7% для проведения работ по гальваническому покрытию различных изделий. Резко – это до 40% всех поставок, около 3,4 тыс. т за прошлый год. Не менее стремительно увеличился вывоз «мертвых» латунных морских якорей – 42% в 2013 г., около 1,6 тыс. т за 8 месяцев. Третьи по популярности – электроды для тех же гальванических покрытий, 17–18% годового экспорта по группе «прочие изделия» в 2012– 2013 гг.

При этом ряд фактов вызывает вопросы. Во-первых, основные поставщики перечисленной продукции – ломопереработчики и трейдеры. Во-вторых, по форме аноды – литые плиты с однимдвумя отверстиями или цилиндры с «ушками», электроды – литые полые цилиндры, якоря – судя по лаконичному описанию, сплошные изделия пирамидальной или похожей формы. Вряд ли за границей резко воспылали любовью к гальваническим покрытиям или креплению судов с помощью российских латунных якорей (как правило, для этих целей обходятся значительно более дешевыми чугуном и бетоном). А вот в любовь российских экспортеров к нулевой ставке таможенной пошлины для «изделий» против 10% у рафинированной меди верится намного легче.

Импорт

О том, что структура импорта много более обширна, чем отечественные экспортные поставки, мы говорили не раз. По тоннажу лидирует штейн для «Норильского никеля», но он представляет наименьший интерес – это поставки сырья с финского подразделения российской компании. Отметим лишь, что они явно возрастают и в 2013 г., очевидно, превысят уровень 20 тыс. т.

Также из рассмотрения придется вычеркнуть Киргизию и Таджикистан – эти две страны активно поставляют в Россию исключительно медный лом и конкурируют в данном вопросе только друг с другом.

Поставки из Киргизии начались в 2011 г., по совпадению или нет – после массовых беспорядков и смены власти в 2010 г. Экспорт осуществляет госпредприятие «Темир», занимающееся сбором и экспортом металлолома. В начале текущего года его лишили исключительного права на скупку и сбор лома и отходов цветных и черных металлов на территории Киргизии, однако исключительное право на экспорт оставили.

По официальной версии, ГП «Темир» было создано в 2001 г. в связи с массовыми хищениями изделий из цветных и черных металлов, вызванными повышенным спросом со стороны китайских скупщиков.

Судя по всему, со сменой власти в стране сменился и вектор поставок.

Что касается объемов, то в текущем году они ожидаются на уровне 2012 г. – порядка 3,3–3,5 тыс. т.

В Таджикистане ситуация немного другая – поставщиком лома выступает некое ООО «Гули Мурод». Нюанс в том, что это добывающая компания, созданная в 2011 г.

таджикским нефтеперерабатывающим ЗАО «Хасан &C». Согласно собственной информации, «Гули Мурод» ведет добычу золота на участке Соуни-Яхсуйского месторождения. Но, видимо, не брезгует и торговлей: за 8 месяцев 2013 г.

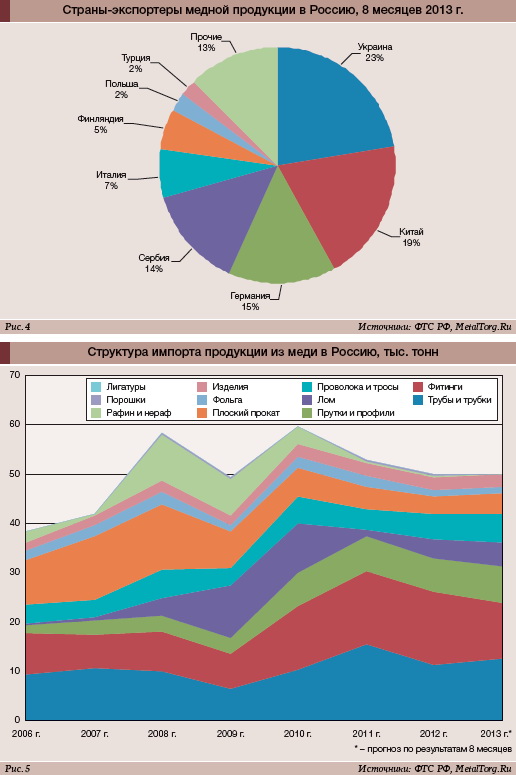

она отправила в Россию около 740 т медного лома. Впрочем, для нас гораздо больший интерес представляет структура импортных поставок собственно медной продукции, как географическая (рис. 4), так и товарная (рис. 5).

Лидирующий экспортер медной продукции к нам – это братская Украина. Точнее, Артемовский завод по обработке цветных металлов (АЗОЦМ), на который в 2013 г. приходится 85% всего украинского импорта. В основном это прутки из меди и ее сплавов (около 45% поставок завода), а также проволока и катанка (25%), но заметны в поставках и медные трубы различного назначения (16%).

В общем объеме импорта АЗОЦМ поставляет нам около половины всех прутков, проволоки и катанки. В трубах его доля много меньше – чуть более 10% (рис. 6).

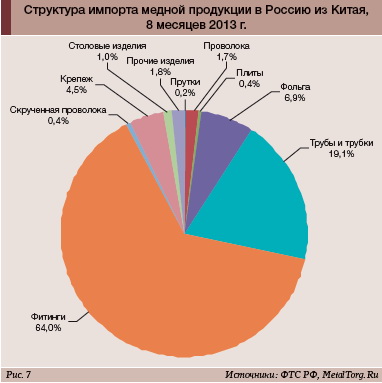

Структура поставок из Китая совершенно иная: практически 2/3 всего ввоза к нам из Поднебесной составляют различные фитинги для труб или трубок, около 20% – эти самые трубы и трубки, и в оставшиеся 17% укладывается вся остальная номенклатура медных изделий (рис. 7).

Также в случае с Китаем нельзя выявить однозначного лидера поставок – общее количество производителей, торгующих медной продукцией с Россией, близко к 2000, только фитинги нам поставляет более 500 компаний. Больше других и порядка 20% всех поставок фитингов за 8 месяцев 2013 г. приходится на компанию Taizhou High Rank Valves.

Третье место в нашем «табеле о рангах» занимает Германия с 15% всего медного импорта. У нее, пожалуй, наиболее равновесная структура поставок среди всех стран (рис. 8).

Немецкое качество явно востребовано практически во всех отраслях-потребителях.

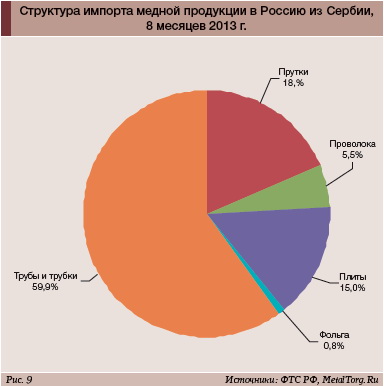

Но более интересны поставки из другой европейской страны – Сербии. Импорт оттуда на 60% состоит из разнообразных труб, еще 34% – это прутки и плиты (рис. 9).

Причем налицо строгое разделение – 90% медных труб поставляет комбинат Майданпека, 85% остальной продукции – завод в Севойно.

Поставки из остальных стран ощутимо меньше, поэтому подробно мы на них останавливаться не будем. Однако отметим главное: на 60% они состоят все из тех же труб и фитингов.

Разберемся с этими типами продукции подробнее.

Дело – труба

По товарной структуре импорт медных труб довольно однообразен – на 90% это трубки для холодильного оборудования (бытовые и промышленные холодильники, кондиционеры, радиаторы и пр.). Оставшиеся 10% предназначены для водопроводов и прочих областей применения.

Примерно тот же расклад и с фитингами для них.

Главную скрипку в поставках труб играет, как уже отмечалось выше, Сербия. А если конкретнее – завод УГМК в Майданпеке (Fabrika bakarnih cevi A.D., FBC).

Существенно отстают от него украинские (АЗОЦМ), немецкие (Wieland-Werke) и финские (Cupori) производители (рис. 10).

Стоит также обратить внимание на тот факт, что в «прочих» половину составляют китайские компании.

По отдельности они не слишком заметны на рынке, но в совокупности уверенно держатся на третьем месте по объемам поставок (рис. 11).

Завод медных труб в Сербии, по официальной версии УГМК, был куплен, чтобы связать в единую цепочку производство медных катодов, цилиндрической трубной заготовки в России и медных труб в Европе, предоставив российским покупателям (поскольку речь шла о дальнейших поставках именно в Россию) изделия, соответствующие европейским стандартам. Вложения УГМК в покупку и модернизацию завода, по оценкам сербской стороны, составили около $35 млн.

Тут, правда, возникает резонный вопрос: почему надо было покупать завод за несколько тысяч километров и вкладываться в его модернизацию, если, скорее всего, дешевле было бы организовать аналогичное производство на территории своей страны? Либо речь идет о доступе к технологии, либо есть какие-то скрытые цели. И ряд людей на территории Сербии убеждены, что им известны истинные мотивы уральской компании.

По информации местных СМИ, в августе текущего года Союз работодателей Сербии, входящий в Businesseurope (Ассоциация работодателей Евросоюза), обвинил УГМК в нарушении общепринятых международных правил определения происхождения товаров.

В соответствии с данными правилами стоимость сырья, материалов и прочих затрат должна составлять более 50%. Завод в Майданпеке, говорится в обращении, которое было направлено в правительство Сербии, а также в посольство РФ в Белграде, производит трубы на 100% из сырья российской УГМК. Стоимость российской меди в готовой продукции – более 90%, однако трубы получают сербские сертификаты и без уплаты таможенных пошлин экспортируются в страны Евросоюза.

Насколько это соответствует действительности, сказать трудно – последние отгрузки меди в любом виде из России в Сербию прошли в 2010 г. и составили около 800 т. А ввоз медных труб из Сербии с 2011 г. по настоящее время превышает 8 тыс. т.

Возможен, конечно, вариант отгрузок первичной меди для дальнейшей переработки в Сербии через Роттердам или Германию, куда идет основной экспортный поток российской меди, но он уж слишком сомнителен с точки зрения логистики.

Из российской меди производятся трубы или нет, но их реализация на высококонкурентном западном рынке все равно сопровождается скандалами. В сентябре текущего года сербский профсоюзный активист Рато Нинкович в своем блоге опубликовал письмо итальянской фирмы Dieffe Trading Srl, которая выступала агентом завода в Италии.

В письме говорится, что Dieffe Trading Srl приняла решение расторгнуть партнерское соглашение из-за задержек с поставкой продукции, падения ее качества и невыплаты итальянской стороне комиссионных.

Кроме того, итальянцы заявляют, что намерены подать в суд иск о возмещении финансового и репутационного ущерба.

Можно сказать, что УГМК одной из первых среди российских «цветников» получила опыт работы по правилам и внутри ВТО. Что ж, как говорится, за одного битого двух небитых дают.

Возвращаясь к импорту медных труб в Россию, стоит отметить, что конкуренцию сербской продукции составляют в основном германские изделия, которые предпочитают ввозить не входящие в металлургические холдинги компании.

Список получателей трубной продукции на территории России чрезвычайно широк.

Мы выделили некоторых наиболее крупных (рис. 12), но были вынуждены отказаться от категории «прочие», поскольку по объему она превышает 50% всех поставок.

Ситуация, впрочем, предсказуемая, ведь часто импортерами в данном случае выступают относительно мелкие торговцы или конечные потребители.

Что касается поставок фитингов из меди и ее сплавов, первое, что замечаешь – широчайшую номенклатуру поставок. Везут все – от миниатюрных муфт для едва ли не капиллярных трубок до кранов и задвижек. Везут преимущественно из Поднебесной (рис.13), но назвать какую-либо компанию лидером в этом потоке импорта не получается – доля каждой относительно мала (рис.14).

И чем меньше поставка – тем больше шансов наткнуться на китайскую компанию: в категории «прочих», как и в трубной статистике, половина принадлежит Китаю.

Обращает на себя внимание некоторая разница в динамике ввоза труб и фитингов: в 2010 и 2012 гг. больше импортировали фитингов, в 2013 г. предпочтение явно отдается трубам. Однако «на круг» соотношение объемов импорта на редкость стабильно: за период 2006–2013 гг. оно практически равняется 1:1.

В заключение хочется сказать всего пару слов о роли России на трубном рынке. Еще в 2006– 2007 гг. из России за рубеж отправлялось 6–9 тыс. т трубной продукции из меди и ее сплавов. Но с тех пор объемы поставок на экспорт непрерывно падают, а импорт – растет. Отечественные заводы явно проигрывают конкуренцию импорту, причем на самом динамичном и значимом рынке – трубок для холодильного оборудования.

Рядовой установщик кондиционеров, как правило, даже не в курсе существования такого товара российского производства. А если в курсе, то он обычно рассматривается как возможная замена китайскому, но никогда – как альтернатива немецкому.

Тщательное соблюдение технологии, стабильность состава и геометрии, поставки «точно в срок» – это сложно, затратно и немодно.

Особенно если наценка на готовую продукцию – «всего» 30–50% к биржевой цене первичного металла.

Такой прибылью наших бизнесменов не заинтересуешь. Но если этим не заниматься, неизбежны потеря квалификации, сокращение своей доли на рынке и впоследствии – ликвидация самого производства.

А нам очень хочется верить, что промышленность в России сохранится не только на уровне первого переплава и «нанотехнологической» отливки колоколов… |