Призрак прошлого для Норникеля

Эта статья начиналась как стандартный обзор российского рынка никеля. Ничего интересного на нем давно не происходит – производитель у нас фактически один, работает стабильно, сбыт налажен. Корпоративный конфликт завершен, хотя некоторые трения между акционерами сохраняются. В целом «Норникель» – одна из наиболее публичных и предсказуемых компаний в металлургии. Но авария на ТЭЦ-3 в Норильске с разливом дизельного топлива по всем окружающим ручьям и рекам резко оборвала эту размеренность.

Что произошло, в целом понятно: фундамент построенного много лет назад хранилища дизельного топлива просел, основание цистерны разгерметизировалось и содержимое хлынуло наружу. Проезжавший мимо автомобиль застрял в провале прямо на месте утечки и загорелся. Никто не пострадал, пожар, к счастью, потушили, но утечку остановить не смогли. Всего на грунт вылилась 21 тысяча тонн нефтепродуктов. К аварии такого масштаба инфраструктура ТЭЦ оказалась не готова. До 6 тысяч тонн осталось в грунте, остальное утекло в реки Амбарная и Далдыкан. На момент написания статьи было неясно, насколько далеко спустилось загрязнение вниз по течению, но потенциально под угрозой – озеро Пясина (протяженностью около 70 км), одноименная река (818 км) и далее – Карское море.

Справедливости ради стоит отметить, что Далдыкан и нижнее течение Амбарной даже на сервисе «Яндекс.Карты» уже давно оранжево-красного цвета. Соседство с хвостохранилищем комбината даром не проходит.

Но в данном случае мы имеем дело с крупнейшим разливом нефтепродуктов в России за последнюю четверть века и вторым по масштабам за всю историю нашей страны.

Очень показательна реакция современных чиновников на эту аварию – в публичном поле ее долгое время фактически не было, хотя в сводках оперативной информации эти события отражались. Кто знает, может, всё и попытались бы «замять» в лучших традициях, но видео момента утечки и реки с соляркой пошло гулять по соцсетям. Спустя пять дней проблема добралась до самого верха и началось переваливание ответственности друг на друга с выяснением – кто, кому, что и когда сообщил или не сообщил.

После «гласа свыше» Следственный комитет РФ за одни сутки возбудил сразу четыре уголовных дела: о порче земли, о нарушении правил охраны окружающей среды при производстве работ, о загрязнении вод и о халатности за несвоевременное информирование о ЧП. Успешно арестовали руководство ТЭЦ-3, а первым «под раздачу» попал явный «стрелочник» – начальник котлотурбинного цеха предприятия.

Ростехнадзор успел сообщить, что за состоянием цистерны следить должен был собственник. По информации РБК, проверки резервуара не проводились с 2016 года, так как он все это время числился в ремонте.

Следственный комитет добавил, что резервуар имел заключение экспертизы промышленной безопасности от 2018 года, согласно которому он «не в полной мере соответствует требованиям промышленной безопасности и может эксплуатироваться при условии выполнения ряда ремонтных мероприятий» и тогда же был введен в эксплуатацию внутренним решением руководства ТЭЦ-3. При последующих плановых проверках проблемный резервуар не проверялся. Следственный комитет возбудил уголовное дело против проводившего проверку инспектора Ростехнадзора Елены Новожиловой по статье «Халатность».

Позиция самого ведомства озвучена официальным представителем Ростехнадзора Андреем Вилем 16 июня на встрече с журналистами: «Инспектор не имела законных оснований и повода проверять резервуар, который согласно документальным данным находился в ремонте, а заключение экспертизы не является уведомлением о начале использования ёмкости по назначению».

По мнению ряда «людей со стороны», «Норникелю» от советских времен досталась как потрясающая производственная база, так и цена, которой она была создана – с игнорированием экологических проблем, если они не представляют непосредственной угрозы жизни работникам. Угрозы отложенные часто считались вполне приемлемыми, а потенциальные для окружающей среды – терялись в нижней части списка. Что никак не умаляет вины владельцев – за 25 лет можно было этим вопросом озаботиться. Ружье, повешенное на стену в первом акте, в конце концов выстрелило.

Операционный директор «Норникеля» Сергей Дяченко признал, что компания не осуществляла мониторинг состояния вечной мерзлоты в Норильске. Но была ли обязана – не ясно. Судя по ожидающейся выплате $30 млн страховки за утраченное имущество, страховая компания такого требования не предъявляла.

Основной владелец «Норникеля» Владимир Потанин заявил, что все расходы по ликвидации последствий аварии компания возьмет на себя. По его оценкам, на это потребуется около 10 млрд рублей (по курсу на 5 июня – около $145 млн).

Сумма большая, но для крупных аварий не выдающаяся. И более чем подъемная для такой компании. Старший вице-президент «Норникеля» Сергей Малышев уточнил, что не ожидает изменений дивидендной политики из-за расходов на ликвидацию аварии. «Влияние на общий объем всех капитальных вложений будет ограничено, возможно, они вырастут на 5–10% ($125–250 млн. – Прим. MetalTorg.Ru)». Полная оценка затрат будет отражена в отчетности компании за первое полугодие.

В результате обвалившиеся было на 10% котировки акций «Норникеля» через пару дней отыграли обратно 3–4%. По сравнению с той же BP, которая после аварии в Мексиканском заливе подешевела вдвое, можно сказать, что компания «отделалась легким испугом».

Будет ли стоить ликвидация последствий именно тех денег, которые запланированы на текущий момент, и каковы окажутся штрафы – вопрос открытый. Очевидно только, что готовность и возможность потратиться на восстановление окружающей среды у «Норникеля» будет зависеть от его финансового состояния.

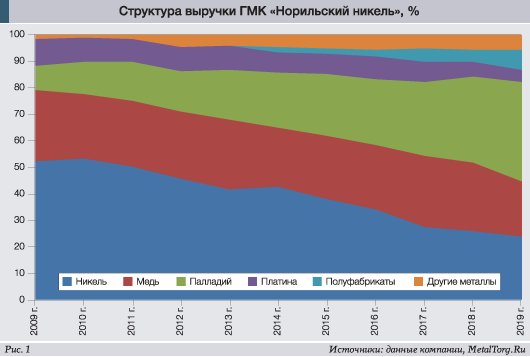

Как мы уже отмечали, прибыль никелевой компании давно не связана с никелем. По итогам 2019 года главным доходообразующим металлом был палладий – его доля в выручке достигла 38% (рис. 1).

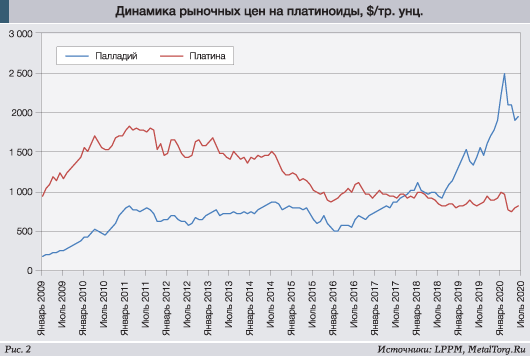

Впрочем, эта динамика в основном объясняется почти шестикратным ростом его цен с 2009 по 2019 год. Причем в ближайшем будущем следует ожидать дальнейшего увеличения доли палладия в доходах, поскольку в первые месяцы 2020 года котировки ставили один исторический рекорд за другим. Под влиянием пандемии и общего спада в мировой экономике неумеренный оптимизм рынка поубавился, прошел заметный откат, но и сейчас цены палладия остаются на весьма высоких уровнях (рис. 2).

Остальные металлы после пика 2011 года фактически непрерывно дешевеют: относительно того периода в январе–мае 2020 года платина стала стоить вдвое меньше, никель потерял 44%, а медь – 38% (рис.3).

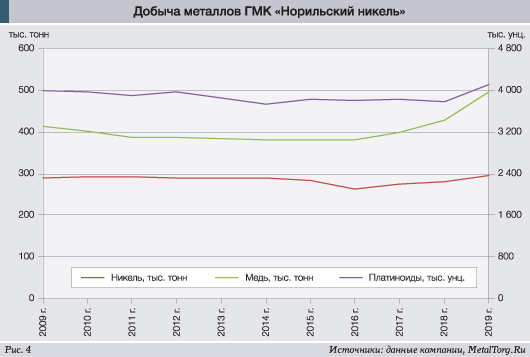

Но в силу геологических и технологических причин «Норникель» не может сосредоточиться на производстве одного металла за счет других, поэтому все они демонстрируют более-менее синхронную динамику добычи (рис. 4).

Активный рост объемов меди обусловлен развитием Быстринского ГОКа. По плану, в 2020 году он должен выйти на проектную мощность 10 млн т переработанной руды, что соответствует около 65 тыс. т меди в год, т.е. добавить к показателям 2019 года порядка 20 тыс. т меди.

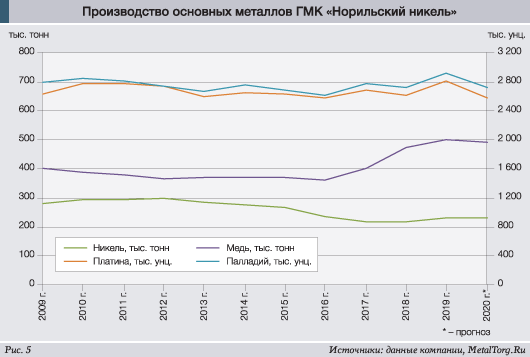

Однако в своем прогнозе на 2020 год компания более сдержанна: она ожидает выпуск 420–440 тыс. т меди на своих традиционных мощностях (442,7 тыс. т в 2019 году) и 55–65 тыс. т на Быстринском ГОКе. При этом производство меди финской Norilsk Nickel Harjavalta, очевидно, идет на спад – в I квартале 2020 года оно составило 200 т против 4,4 тыс. т год назад. Медный кек, который раньше отгружался в Финляндию, теперь перерабатывается Заполярным филиалом компании. Становится меньше и выпуск металлов в ЮАР – «Норникель» совместно с African Rainbow Minerals приняли решение в 2020 году сократить добычу руды на руднике Nkomati, а в дальнейшем законсервировать его полностью. В июне текущего года компания продала последний свой австралийский актив, доставшийся при покупке OM Group, – никелевый проект Honeymoon Well.

В результате только самый позитивный прогноз показывает небольшой рост выпуска меди «Норникелем» в 2020 году, более реалистичные – предсказывают его сохранение на текущем уровне или даже спад (рис. 5).

Что более важно, спад ожидается и по объемам производства платиноидов. Впрочем, в самой компании указывают на то, что снижение производства металлов платиновой группы связано с более высокой базой аналогичного периода прошлого года, когда ОАО «Красцветмет» переработало ранее накопленные полуфабрикаты высокой степени готовности. Проведение пусконаладочных работ на новом участке металлургического цеха по производству концентратов драгоценных металлов из остатков хлорного выщелачивания на Кольской ГМК и накопление запасов незавершенного производства также оказали незначительное негативное влияние на выпуск МПГ.

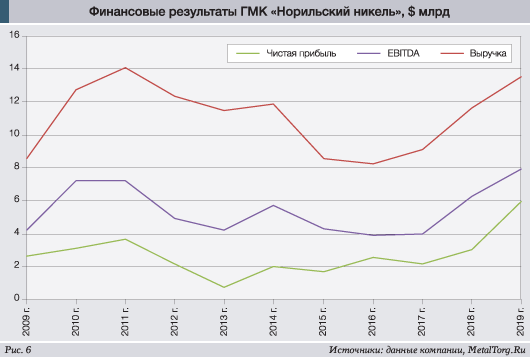

До сих пор благодаря растущим ценам на палладий и расширению производства меди доходы «Норникеля» стабильно росли: за 2016–2019 годы выручка стала больше на 64%, EBITDA – вдвое, а чистая прибыль выросла в 2,4 раза (рис. 6).

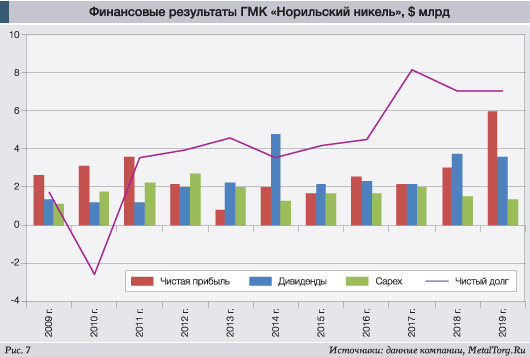

Но производственной части компании достается не слишком много. С 2012 по 2018 год дивиденды были больше или практически равны размеру чистой прибыли. Напомним, что в 2012 году акционеры «Норникеля» подписали соглашение до 2023 года, по которому выплата дивидендов производится исходя из плавающей ставки, рассчитанной как доля EBITDA, привязанная к уровню задолженности, но не менее $1 млрд. Эти деньги не раз уже выступали ощутимым подспорьем ОК «Русал» (владеет 27,8% «Норникеля»), и, очевидно, алюминщики не хотели бы их терять, весьма настороженно относясь к предложениям инвестирования в модернизацию и расширение.

Текущие капитальные затраты (capital expenditure, capex) «Норникеля» последние годы колеблются в интервале $1,5–2 млрд с тенденцией к снижению (рис. 7).

На фоне резкого роста доходов в компании несколько осмелели, и в ноябре 2019 года «Норникель» представил долгосрочный план для реализации стратегии роста и проектов по решению экологических проблем. В рамках первого этапа активного строительства менеджмент ожидал постепенного роста инвестиций с $2,5–2,8 млрд в 2020 году до $3–3,4 млрд в 2021 году. В 2022–2025 годах инвестиции должны достигнуть своего пика в $3,5–4 млрд в год. С 2026 по 2030 год капитальные затраты должны вернуться к средним историческим значениям на уровне около $2 млрд в год.

Но реальность заметно подправила эти планы.

В феврале компания скорректировала размер инвестиций на 2020 год до $2,2–2,5 млрд.

Через месяц «Русская платина» Мусы Бажаева приняла решение прекратить переговоры с «Норникелем» о создании СП «Арктик Палладий» и самостоятельно реализовать проект по развитию месторождений Черногорское и южного участка Норильск-1. Это решение было вызвано отсутствием необходимых корпоративных одобрений по созданию совместного предприятия со стороны «Русала». Расходы на первый этап проекта должны были составить $1,4 млрд.

А в апреле компания еще раз сообщила о возможном сокращении капитальных затрат из-за ослабления рубля, потенциальных задержек с поставками оборудования и привлечением необходимого персонала вследствие ограничений, вызванных пандемией. Отказываться от проектов компания, по словам Владимира Потанина, не собирается, но сроки реализации могут сдвинуться. По оценкам ряда аналитиков, capex 2020 года может упасть до $1,9 млрд.

После разлива топлива г-н Потанин в очередной раз предложил партнерам по акционерному соглашению отказаться от выплаты дивидендов в течение 2020 года, а итоговые дивиденды за 2020 год ограничить минимальным уровнем $1 млрд, поскольку «решение о сокращении выплат позволит акционерам продемонстрировать солидарность с компанией», сообщал «Интерфакс».

Вопрос в том, хотят ли солидаризироваться акционеры? По мнениям некоторых из них, приводимым «Коммерсантом», ответственность лежит на высшем менеджменте компании и он должен компенсировать ее из своих доходов – только вознаграждение руководства «Норникеля» за работу в 2019 году превысило 6,5 млрд рублей.

Самое удивительное, что, если оценка затрат на устранение последствий разлива топлива так и останется на уровне 10 млрд рублей, это станет, наверное, первым случаем в истории, когда стоимость крупной техногенной аварии сопоставима с годовыми зарплатно-премиальными выплатами топ-менеджменту.

Гринпис, правда, оговаривается, что 10 млрд рублей – это ущерб только водным объектам. Причем, по нашим законам, средства, потраченные на сбор топлива и восстановление окружающей среды, можно вычитать из суммы ущерба. В итоге есть вероятность, что компания окажется никому ничего не должна.

Опять позитив с финансовой точки зрения.

Тем более что будущее у «Норникеля» сейчас выглядит довольно неопределенно. С одной стороны, налицо обвал продаж автотранспорта и ювелирных изделий по всему миру. С другой – производители платиноидов в ЮАР, втором глобальном центре их добычи, были вынуждены сильно сократить объемы выпуска из-за общенационального карантина в апреле и ограничительных мер в мае.

В результате, как прогнозируют аналитики Bank of America, спрос на палладий сократится в текущем году на 2,9%, но поставки – на 5,3%, создав дефицит в размере 1,5 млн тройских унций. Дефицит прогнозируют и по платине (323 тыс. унций), хотя ранее ожидался ее избыток.

Майские прогнозы «Норникеля» и ICBC Standard Bank скромнее: баланс вместо профицита у палладия, 600 тыс. унций избытка у платины, 130 тыс. и 80 тыс. т «лишних» никеля и меди на рынке соответственно.

Прогнозировать цены сейчас никто не берется, но можно провести аналогии. Сопоставимый профицит меди наблюдался в конце 2015 года, ее котировки тогда держались в диапазоне $4,5–5 тыс. за т (минус 17–25% к ценам 2019 года).

Аналогичный период у никеля наблюдался в 2014 году при $13,8–14,3 тыс. за т (даже выше текущих цен). Избыток платины имел место недавно, в 2018 году, и сопровождался средними ценами на уровне $880 за тройскую унцию – тоже выше ее цен за все последнее время. Для палладия же, которому обещают либо баланс, либо сохранение дефицита, будет разумно предположить как минимум сохранение текущих цен, а они – на треть выше уровня 2019 года. В итоге, даже по такой грубой оценке, выручка «Норникеля» в крайне тяжелом для всего мира 2020 году вырастет еще на 7–10%.

А значит, хватит и на штрафы, и на дивиденды, и на модернизацию производства. И, может быть, что-то даже останется на заботу об инфраструктуре и окружающей среде – чтобы пореже встречаться с «призраками» из собственного прошлого . |