Коксующийся уголь: без сюрпризов

Весна 2018 года, в отличие от нескольких последних лет, особых сюрпризов на мировом рынке металлургических (коксующихся) углей не преподнесла. Очередной тропический циклон, получивший имя Ирис, в конце марта – начале апреля лишь слегка коснулся главного угольного региона мира – австралийского Квинсленда. Основные экспортные терминалы, например Abbot Point, Hay Point и Darylymple Bay Coal Terminal, были остановлены на считаные дни. Крупнейшие в мире грузопотоки металлургических углей (около 170 млн т в год) практически не пострадали.

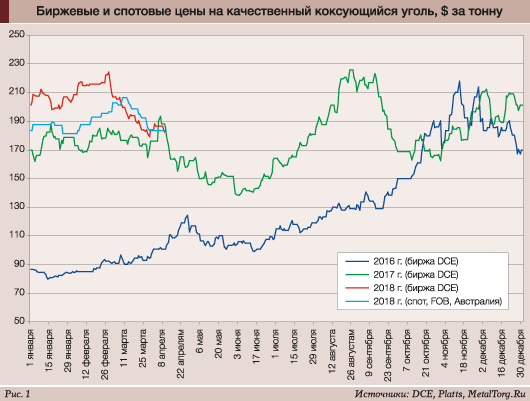

Закономерно, что стоимость качественного коксующегося угля на спотовом рынке Австралии показала незначительный (до 5%) рост и далее последовала на спад. А цены одного из основных потребителей этого угля – Китая – вообще не отреагировали. Судя по котировкам основной биржи в Даляне (DCE), они двинулись вниз ещё с марта, после введения знаменитых 25%-х

В большей степени, чем непогода, в самом начале 2018 года на рост цен коксующегося угля сработала логистика. Австралийский монополист перевозок угля в экспортные порты – ж/д оператор Aurizon – начал серьёзную «модернизацию». В феврале компания сообщила, что она «будет постепенно вводить изменения, чтобы привести свою операционную практику и бизнес-решения в соответствие с требованиями проекта решения Совета по конкуренции в Квинсленде».

При этом, по ожиданиям транспортного оператора, «первоначальные изменения могут сократить пропускную способность системы примерно на 20 млн т в год». А речь идёт о крупнейших грузопотоках угля. Напомним, что в 2017 году Австралия обеспечила (по данным АКРА) около 20% мировой добычи и более 60% мировой торговли коксующимся углем.

Но в целом подъёмы-спады котировок коксующегося угля в текущем году выглядят незначительными после внушительно позитивной динамики 2016–2017 годов. Многие аналитики сейчас сообщают о стабилизации рынка в целом, другие – прогнозируют дальнейший рост как объёмов, так и цен, невзирая на возможные австралийские сокращения.

К примеру, BMI Research в недавнем исследовании повысило прогноз цен на коксующийся уголь в 2018–2020 годах до $180 за т с предыдущего прогноза $160 за т. А Министерство экономики, торговли и промышленности Австралии прогнозирует, что цены на металлургический уголь в 2018 году в среднем будут составлять $200,5 за т, что выше предыдущего прогноза почти на 30%.

В марте японская Nippon Steel & Sumitomo Metal (NSSMC) согласилась на рост контрактных цен I квартала для полумягкого коксующегося угля Rix’s Creek, поставляемого австралийской компанией Bloomfield, до $150 за т FOB Австралия (после $126 в предыдущем квартале). Также NSSMC приняла рост цен с $135 до $159 за т FOB Австралия для металлургического угля (PCI), получаемого от австралийской компании Realm Resources. Как пройдут расчёты за твердый коксующийся уголь премиум-класса за I квартал (с ценами на спотовом рынке до марта выше $200 за т), пока не известно.

Тем временем в мире успело обозначиться ещё одно направление дефицита поставок коксующегося угля. На 17-й конференции Coaltrans India, прошедшей в феврале 2018 года, сообщалось о продолжающемся росте импорта этого сырья в Индию (за 11 месяцев на 12,1%, до 43,53 млн т). Более того, доложено о нарастании этой тенденции. «Индийские сталепроиз-водители будут продолжать зависеть от импортируемого коксующегося угля по крайне мере в течение ближайших 10 лет», – заявил старший менеджер Essar Steel Ltd Пракаш Такур.

«Внутреннее производство коксующихся углей будет низким по объёмам, по всей вероятности», – заявил помощник вице-президента по коммерческим вопросам JSW Steel Ltd Арвинд Раджгопалан. А инициативы индийских властей по улучшению портовой инфраструктуры, дорог и энергораспределения гарантируют устойчивый стальной спрос.

«Сформированная в 2017 году цель достижения годового уровня стальных мощностей 300 млн т к 2030 году, похоже, выполняется», – отметил г-н Раджгопалан. Это означает 3-кратный рост спроса Индии на коксующийся уголь, что заметно изменит структуру этого рынка.

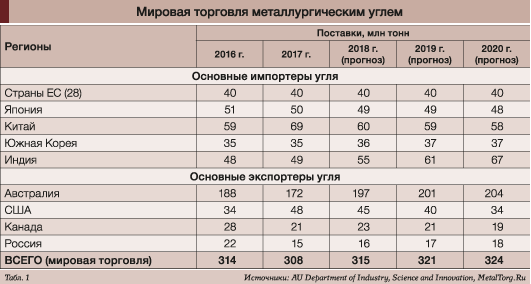

Посмотрим на его текущий баланс и основные грузопотоки, которые весьма интересны российским производителям и экспортёрам коксующегося угля. Для чего обратимся к ежеквартальной оценке правительства Австралии (отчётам Department of Industry, Science & Innovation) за декабрь 2017 года и март 2018 года. Прежде всего – к балансу основных потребителей и поставщиков коксующегося угля (табл. 1).

В статистике чиновников правительственного департамента Австралии – крупнейшего поставщика коксующегося угля – большая часть игроков мирового рынка указана верно, но многие цифры и тенденции являются спорными.

К примеру, по данным таможенной статистики США, экспорт американского металлургического угля за 2017 год вырос заметнее – на 35% – и достиг 50,1 млн т. В австралийской статистике нет растущего грузопотока экспорта металлургического угля из Монголии в Китай (+11%, до 26,3 млн т, в 2017 году). Почти стабилен, т.е. занижен, импорт коксующегося угля в Индию, о динамике которого мы выше уже сообщили.

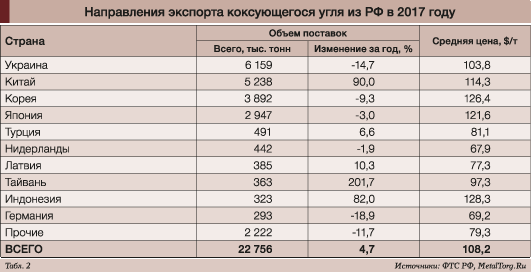

И главный «сюрприз» в этой некогда авторитетной статистике – явные «санкции» или дезинформация относительно России. Показанный австралийскими чиновниками в 2017 году обвал в экспорте российского коксующегося угля абсолютно не соответствует действительности. Этот грузопоток не упал до 15 млн т, а, наоборот, вырос до 22,8 млн т.

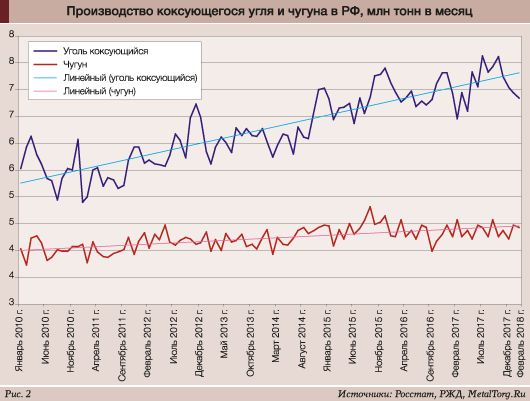

Тут самое время обратиться к нашей статистике и к более подробному рассмотрению состояния дел в российской угольной отрасли. По данным Росстата, за 2017 год добыча коксующегося угля в РФ выросла на 2,62%, до 85,6 млн т. По данным ЦДУ ТЭК, динамика много хуже, но выше итоговая цифра этой добычи – 88,66 млн т.

Но, по всем оценкам, почти стабильным в 2017 году оказалось основное внутреннее потребление коксующегося угля – для выплавки чугуна. Фактически в России продолжилась долговременная тенденция опережающего производства металлургической группы углей по сравнению с внутренним спросом на них (рис. 2).

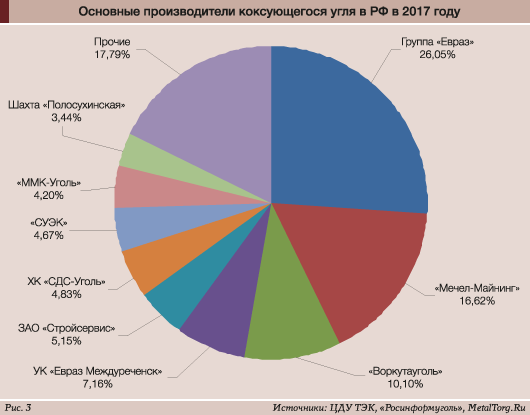

Основной вклад в российскую добычу металлургических углей в 2017 году внесли традиционные регионы (т.е. прежде всего Кузбасс) и традиционные компании (рис. 3).

Особо позитивную динамику в прошедшем году продемонстрировали «Распадская» (входит в группу «Евраз»), увеличившая объём добычи коксующегося угля на 8,8%, до 11,435 млн т, и «Эльгауголь» («Мечел») с ростом на 12%, до 4,2 млн т. Заметными в 2017 году стали отгрузки металлургических углей новыми производителями – компаниями «Колмар» в Якутии и «Берингпромуголь» (Tigers Realm Coal Ltd) на Чукотке.

Аналитики отмечают усиление среди производителей позиций группы «Евраз», выигравшей конкурс на управление компанией «Сибуглемет» (Междуреченск) с крупными долгами перед ВЭБ и ВТБ. С учётом этого производства (под управлением УК «Евраз Междуреченск») группа «Евраз» получила под контроль треть рынка российского коксующегося угля.

Невзирая на избыток коксующегося угля на нашем рынке, его импорт в РФ за год вырос на 57%, до 0,98 млн т. Большую часть этих поставок осуществляет Казахстан (+19%, до 0,64 млн т), и более чем в 4 раза, до 0,34 млн т, вырос импорт коксующегося угля с Украины. Весь этот объём едва больше 1% российского производства, но явно политически мотивирован поддержанием хороших взаимоотношений с соседями (включая Донбасс).

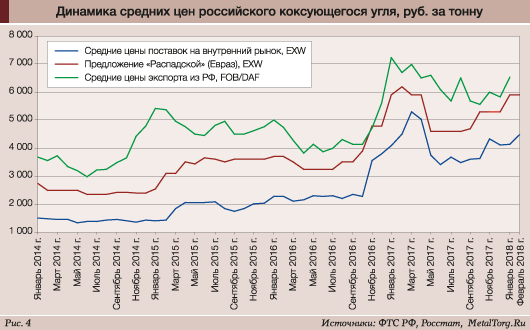

Однако много заметнее растущий экспорт российского коксующегося угля, близкий по объемам к 25% производства в стране. На первый взгляд, он весьма выгоден угольной отрасли РФ ввиду сравнительно высоких экспортных цен (рис. 4).

Тем не менее реализация экспортных возможностей угольной отрасли РФ продолжает сталкиваться с целым комплексом трудностей. В части металлургических (коксующихся) углей качество российских уступает уникальным экспортным углям (Premium НСС) из Австралии. Около 60% этих углей в РФ проходит стадию обогащения, но всё одно по стоимости (см. рис. 1) существенно уступает заокеанским.

Другой проблемой остаётся слабая логистика ж/д сообщения и портовой структуры для отгрузок угля, особенно в восточном направлении. При этом коксующийся уголь конкурирует с энергетическими (тепловыми) углями, экспорт которых из РФ на порядок выше и превысил в 2017 году 200 млн т.

Третьей проблемой остаётся диверсификация направлений экспортных поставок коксующихся углей из РФ. По-прежнему основным для нас является западное направление, невзирая на то что в этот регион быстро нарастает импорт углей из США.

При этом страной – основным покупателем российского коксующегося угля в последние годы продолжает оставаться Украина (табл. 2).

По итогам прошлого и начала 2018 года тенденция разворота этих грузопотоков «на восток» (в Китай, на Тайвань и т.д.) имеется. Но её, в свете политической ситуации вокруг России, предстоит расширить и закрепить. Немало вопросов надо решить и в части обоснования цен на экспорт угля из РФ.

Для помощи производителям и экспортёрам коксующихся углей сайт MetalTorg.Ru открывает с 15 мая раздел по ценам на эту продукцию. Он будет содержать следующие сводки цен:

– биржевые фьючерсы DCE (Далянь, КНР) на качественный коксующийся уголь со сроками поставки от 1 до 6 месяцев;

– текущие спотовые цены FOB и СFR на коксующийся уголь НСС грузопотока Австралия – Китай;

– внутренние цены КНР (с НДС) на твёрдый и полумягкий коксующийся уголь;

– цены предложения «Евраза» («Распадской») на коксующийся уголь марки ГЖ;

– средние внутренние цены РФ (с НДС) на коксующийся уголь;

– средние цены экспорта и импорта РФ на коксующийся уголь.

Для анализа тенденций подписчикам будет доступен архив ценовых сводок за период от 1 до 5 лет. |