Норникелевый палладий

Большинство россиян на вопрос, что производит ГМК «Норильский никель», уверенно сошлются на его название. Во всех новостях и интервью фигурирует «никелевая корпорация», «крупнейший производитель никеля в стране» и тому подобное. Изредка вспоминают, что компания выпускает ещё медь, платину и палладий. Про кобальт и другие металлы не упоминается практически никогда. Но никелевая ли компания «Норильский никель»?

Вопрос этот возник неспроста. При всех сложностях отношений между акционерами корпорация вкладывает заметные средства в собственное развитие. Только связано оно с никелем всё меньше. Так, Быстринский проект – медно-золотой. Долго интересовавшая компанию, но отошедшая в итоге казахской KAZ Minerals, чукотская Песчанка – золото-медная. Сложная судьба с чередой конфликтов оказалась у совместного проекта «Норникеля» с «Русской платиной» по освоению таймырских месторождений. Но они опять не совсем никелевые. Масловское и Черногорское месторождения – полиметаллические, и никель в них рассматривается скорее в виде побочного продукта. А Норильск-1, снова планирующийся к разработке, – и вовсе то самое месторождение, с которого Норильск начинался, но выработанное ещё в середине прошлого века.

Что же происходит?

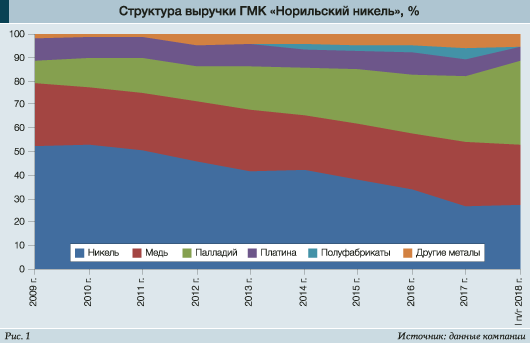

Для ответа на этот вопрос достаточно взглянуть на структуру выручки от продаж металлов (рис. 1).

Доля доходов ГМК от реализации никеля по итогам первой половины текущего года сократилась до 27% – на одном уровне с медью. При этом главным металлом для компании с 2017 года стал палладий, обеспечивающий уже 36% выручки.

Конечно, заметную роль здесь сыграла динамика цен на продукцию. Наиболее стабильной оказалась медь, цены которой последнее десятилетие колебались в «узком» диапазоне от $4500 до $9000 за т. Он действительно узкий, если сравнивать с изменениями стоимости никеля или палладия. В обоих случаях – порой достигалась пятикратная разница между минимумом и максимумом.

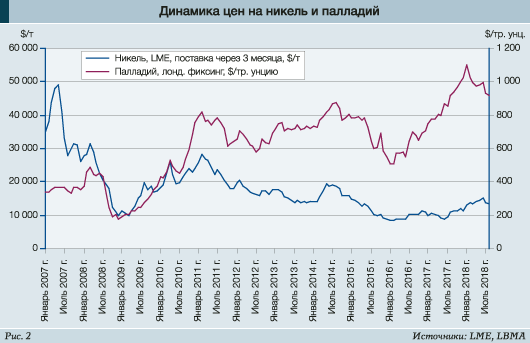

Еще одной особенностью для продукции «Норникеля» является то, что тренды у котировок никеля и палладия смотрят практически в противоположных направлениях (рис. 2).

Слабая динамика цен никеля на протяжении нескольких последних лет объясняется избыточностью его выпуска относительно показателей спроса. Виноваты в этом не столько традиционные никелевые компании, сколько азиатские производители низкокачественного (но дешёвого) заменителя на основе железа с содержанием никеля порядка 4-15%. По оценкам ГМК «Норильский никель», мировое производство никеля выросло в 2017 году на 2% преимущественно за счёт именно этого низкокачественного металла из латеритных руд. Индонезия увеличила производство подобного чернового ферроникеля до 170 тыс. т никелевого эквивалента, возобновив при этом экспорт руды в Китай, объёмы которого составили 4 млн т (примерно на 40 тыс. т никеля). Поставки никелевых руд из Филиппин также восстановились, т.к. шахты, временно закрытые в 2016 году из-за экологических проверок, возобновили свою работу. И даже одновременное сокращение производства чистого катодного никеля, выпуск которого в мире снизился за последние два года на 150 тыс. т, не смогло привести к заметному росту цен.

В то же время стоимость палладия в последние годы пережила целых два подъёма. Промышленное потребление этого металла в 2017 году достигло рекордных 10,6 млн тройских унций. Увеличение продаж автомобилей в мире на 4% повлекло рост выпуска автокатализаторов, и спрос этого сектора потребления на палладий вырос на 3% по оценке «Норникеля» (на 5,7% – по оценке Johnson Matthey). Дополнительную поддержку оказывало сокращение доли рынка дизельных двигателей после череды скандалов с занижением выбросов. Плюс к этому инвесторы к середине 2017 года прекратили продажи палладия, рассчитывая на дальнейший рост цен. В результате по итогам 2017 года на рынке сложился весьма заметный дефицит в размере 800 тыс. тройских унций. Реакция рынка была весьма предсказуемой – стоимость палладия за год поднялась более чем на 40%.

Но, помимо цен, есть и вторая причина миграции «Норникеля» в сторону ранее второстепенных для компании металлов.

Норильск своим возникновением, как известно, обязан именно никелевому заводу, а тот – наличию на Таймыре богатейших в Советском Союзе медно-никелевых руд.

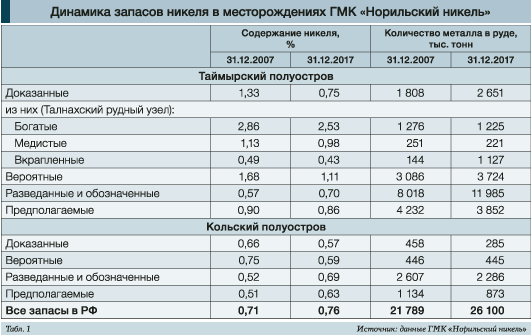

Запасы Норильского и Талнахского рудных узлов действительно оказались огромными – при постоянной доразведке они бесперебойно обеспечивали комбинат (да и страну) сырьём практически 80 лет. Но всё меняется, и богатые руды постепенно стали подходить к концу. Только за последние 10 лет содержание никеля в доказанных запасах таймырской «кладовой» упало почти вдвое (табл. 1).

Компания явно предпринимает шаги по поддержанию своей деятельности. Объёмы доказанных запасов растут, богатых и медистых – стабильны, что говорит о постоянном поиске новых залежей. Среднее содержание никеля в руде по всем запасам даже увеличилось, но это лукавая цифра. Основной прирост обеспечивают руды низких содержаний. Увеличившиеся в 8 раз запасы вкрапленных руд ясно дают понять, что найти хорошее сырьё становится всё сложнее.

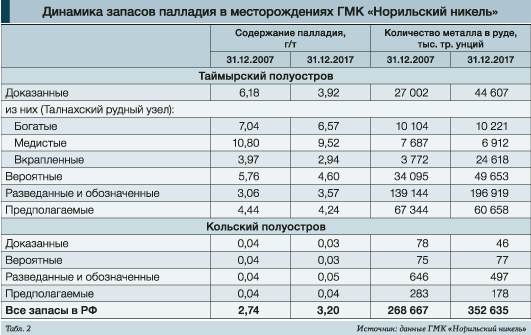

С палладием же ситуация заметно другая. Его содержание в рудах также сокращается, но гораздо медленнее по сравнению с никелем. Средние концентрации с 2007-го по 2017 год выросли на 16,8%, а прирост доказанных запасов оказался практически двукратным (табл. 2).

При этом содержание палладия во вкрапленных рудах Талнахского узла лишь вдвое ниже аналогичного показателя для богатых руд. В то время как для никеля подобная разница будет минимум пятикратной. То же справедливо и для Норильского рудного узла - даже выработанные руды месторождения Норильск-1, где осталось всего 0,35% никеля, содержат 3,97 г/т палладия! Вполне на уровне многих других таймырских руд. Растущие мировые цены палладия делают их добычу снова привлекательной, причём уже никель становится попутным продуктом, чья цена не слишком важна.

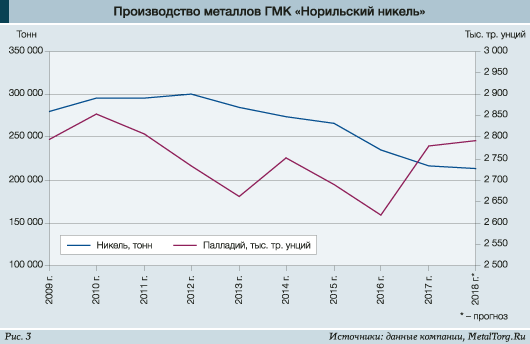

Смещение приоритетов норильского гиганта видно и по производственной динамике. При продолжающемся сокращении объёмов выпуска рафинированного никеля производство палладия прекратило падать и довольно заметно идёт вверх (рис. 3).

Надо отметить, что в компании изменилась и география производства. После закрытия никелевого завода на Таймыре объём выпуска палладия там сократился более чем с 2 млн тройских унций в год до 950 тыс. тройских унций. В то же время на заводах Кольской ГМК наблюдалась обратная картина: рост с 600–650 тыс. унций в год до 1,8 млн унций.

Помимо роста объёмов выпуска, «Норникель» решил воспользоваться благоприятной конъюнктурой и активизировал продажу накопленного на складах палладия – из широко разрекламированного ранее «палладиевого фонда».

Его реализация внесла основной вклад в рост выручки за 6 месяцев 2018 года на 36%. Из 550 тыс. унций с января по июнь было продано 350 тыс. т этого металла. Во втором полугодии сокращение продаж палладия из запасов компании снизит темпы роста прибыли «Норникеля», считают аналитики JP Morgan. Если это не будет компенсировано увеличением объёмов его производства, добавим мы.

Что касается будущего рынка палладия, то оно многими участниками и наблюдателями оценивается позитивно. Хотя и с разной степенью оптимизма.

В «Норникеле» ожидают положительных сдвигов почти на всех ключевых для него рынках. Никелю обещают рост дефицита в 2018 году до 124 тыс. т вследствие более интенсивного наращивания производства нержавеющей стали в Индонезии и стабильного спроса в Китае. От меди ждут стабильности, невзирая на торговые войны США и Китая.

А палладию в компании пророчат рост дефицита до 1 млн тройских унций, хотя активные продажи инвестфондов и из запасов производителей уже остановили подъём его цен. Оценки британской Johnson Matthey скромнее: они ожидают дефицита на уровне 700 тыс. унций без учёта инвестиций или около 250 тыс. унций – с влиянием инвестфондов. С наличием стремления к фиксации прибыли инвестфондами, что будет и далее сдерживать цены палладия, все аналитики согласны. Впрочем, как и с перспективами неуклонного роста спроса на этот металл.

Продолжающийся подъём в автопромышленности Китая и США, сокращение доли рынка дизельных автомобилей, остановка процесса уменьшения объёмов двигателей в автомобилях и ужесточение норм по выхлопным газам требуют всё больше палладия. По оценкам «Норникеля», промышленный спрос на него в первой половине 2018 года вырос на 3%, Johnson Matthey ждут по итогам 2018 года более скромного показателя на уровне 1,5%.

А вот в вопросе поставок палладия не рынок единства мнений уже не наблюдается. В «Норникеле» не уверены в росте мирового производства первичного палладия в 2018 году и даже не исключают его снижения, ссылаясь на длительный период недоинвестирования в ЮАР и рационализацию отрасли. В Johnson Matthey, напротив, прогнозируют рост поставок на 8%, причём в основном – за счёт России. Хотя от «Норильского никеля» ждут стабильных объёмов производства или даже его сокращения, это не распространяется на других производителей и имеющиеся складские запасы. Не особенно верят британские специалисты и в спад поставок со стороны производителей в ЮАР.

Впрочем, в более отдалённой перспективе проблемы с палладием предполагают все. По оценке Johnson Matthey, за три последних года инвесторы продали на рынке 1,7 млн тройских унций палладия, сглаживая нехватку производства. Но их ресурсы уже сократились примерно на треть. Дальнейшие продажи ещё возможны, но вскоре очень многие предпочтут возобновить покупки палладия на фоне имеющегося структурного дефицита.

В то же время главный фактор для рынка сейчас – геополитический. С одной стороны, конфликт США с Китаем потенциально способен сильно затормозить экономический рост в обеих странах и на рынке моментально возникнет избыток платиноидов, что может обрушить котировки.

С другой – производство палладия весьма концентрировано географически. Недавние события вокруг России определенно не внушают уверенности в том, что поставки палладия из неё на мировой рынок будут бесперебойными – а это почти 40% мировой добычи. В последний раз прекращение российских поставок палладия взвинтило цены вдвое, поскольку быстро заменить его невозможно. Надеемся, сейчас удастся обойтись без экспериментов политиков над промышленностью – и нашей, и зарубежной. |