Металлолом не торопится в ВТО

В рамках длительных переговоров о вступлении России во Всемирную торговую организацию (ВТО) обсуждение ситуации с российским металлоломом было весьма заметным. Причина этого заключалась в том, что Россия еще с 90-х годов приняла ряд жестких мер по ограничению вывоза из страны ценного сырья как для цветной, так и для черной металлургии.

К моменту окончательного согласования и ратификации документов по ВТО в 2012 г. Россия имела 15%-е таможенные пошлины на вывоз основных грузопотоков лома и прочих металлических отходов. Легальный экспорт цветного лома из страны это практически блокировало, а экспорт черного лома существенно снижало.

Сейчас, с принятием обязательств РФ перед ВТО по уменьшению пошлин на вывоз лома в несколько раз, баланс этого рынка может измениться. Попробуем оценить, в каких направлениях и насколько…

Цепочка ценообразования

Типовая схема сбора металлолома в РФ – сравнительно длинная цепочка посредников (и перевалок товара), создающая целый ряд цен. Первую и самую непредсказуемую образуют малые скупщики лома, формирующие грузовик (от 1 до 20 т) товара. Тут не редкость «бартер на паленую водку», скупка краденого, т.е. крайне низкие закупочные цены.

Второй этап накопления лома «на земле» чаще идет у малых и средних компаний. Заготовительную площадку на сотни тонн лома (и более) они пытаются создать у любых ж/д станций, речных и морских портов или неподалеку от конечных потребителей. Как правило, здесь имеется минимальный набор оборудования для разделки, сортировки и отгрузки лома, т.е. имеется возможность сформировать его товарную партию для отправки на вторчерметы меткомбинатов лома. Именно у последних формируется третья (закупочная) цена и четвертая (отпускная) с конечными потребителями лома, т.е. уровень внутрироссийских цен.

Отметим, что на конечном этапе (включая копровые цеха меткомбинатов) идет окончательная «доводка» лома до технологических требований металлургических печей. Здесь нередка пересортица лома, корректировка его цен, условий оплаты поставщикам и т.п.

Пятая российская цена (FOB в портах или DAF в ж/д вагонах на границе РФ) оказывается как минимум на 15% выше и вынуждена полностью следовать мировым ценам на металлолом.

Типовое соотношение цен различных покупателей в зависимости от объема партии приведено на рис. 1.

Очевидно, что главные изменения цен лома у нас идут на этапе формирования партии. А далее – на важнейшей (в России) составляющей в конечной стоимости металлолома – затратах на его перевозку. Последние включаются в цены на лом весьма разнообразно, начиная с прямого указания в прейскурантах вторчерметов на регионы отгрузки.

Ряд крупных поставщиков перекладывает логистику на покупателей лома. К примеру, бывший «Ноябрьскнефтегаз» (ныне – «Газпромнефть ННГ») регулярно проводит тендеры на продажу 500–2000 т черного лома на условиях самовывоза. Экспортеры Санкт-Петербурга охотно скупают лом в отдельных вагонах и грузовиках (вплоть до стружки) с предприятий города, однако дают за него не слишком высокие цены (в начале ноября – на уровне 190–200 евро за т). Ряд новых метпредприятий, например РЭМЗ («Ломпром»), нередко предпочитает получать лом автотранспортом, давая на него вполне конкурентоспособные цены.

В последние годы для второстепенных (для них) направлений ломозаготовки и отгрузки наши меткомбинаты все чаще реагируют на ухудшение конъюнктуры рынка введением минимальных закупочных цен.

Для многих поставщиков лома это «стоп-цены», а их наиболее распространенный уровень в 2012 г. – 5000 руб. за т на воротах меткомбинатов, что вдвое ниже мировых цен.

Невзирая на быстрый рост фактических тарифов и прочие проблемы, подавляющая часть российских перевозок металлолома по-прежнему не обходится без ж/д транспорта. Это в полной мере относится и к отгрузкам нашего лома на экспорт.

Потенциальный рост экспорта

По данным ГТК РФ, за 10 месяцев 2012 г. экспорт черного лома (без Белоруссии и Казахстана) вырос до 3,25 млн т (+7,7% к аналогичному периоду 2011 г.). При этом отгрузки лома на экспорт наши грузоотправители показывают железнодорожникам все менее охотно. По статистике ОАО «РЖД», эти объемы перевозки лома, наоборот, упали на 14,9%, до 1,3 млн т. Основная причина таких огромных различий в том, что заготовители лома избегают каких-либо экспортных проблем и отгружают свой товар как внутрироссийский. Однако фактически подобные ж/д поставки лома идут напрямую компаниям-экспортерам.

Таковых компаний на рынке лома в РФ сравнительно немного. Их топ-25 приведен в табл. 1, причем он по итогам 10 месяцев 2012 г. в сумме обеспечил около 73,5% российского экспорта черного лома.

Очевидно, что подавляющая часть экспортеров лома сосредоточилась в портовых городах на границах РФ, весьма далеко от основных регионов ломосбора, т.е. просто закупает металлолом по внутрироссийским ценам.

Лидеры по экспорту лома, судя по динамике отгрузок, неплохо чувствуют себя и в 2012 г. Среди них, что весьма характерно, опять появились успешные «новички».

Правда, как правило, новым является только название, тогда как персонал, включающий «специалистов по таможне», на редкость стабилен.

И договариваться им в текущем году вновь пришлось с теми же самыми таможенными управлениями (рис. 2).

Распределение экспорта по таможням подтверждает сравнительно известные факты: главные порты вывоза лома из РФ – по-прежнему балтийские (зона Большого порта Санкт-Петербург). Второй по значимости экспортный поток лома – черноморский – ввиду дефицита мощностей в портах заметно сместился в Азовское море и в устье Дона.

Третий по объемам грузопоток лома – ж/д экспорт в Белоруссию – в 2012 г. пошел вниз. По итогам 10 месяцев он снизился на 16,6%, до 1,16 млн т. У наших соседей обострился дефицит платежей, а национальная программа ломосбора, объявленная президентом Лукашенко, проваливается по объемам.

В итоге распределение потоков вывоза черного лома из РФ вновь смещается в направлении главного мирового импортера металлолома – Турции (рис. 3).

По итогам января–октября 2012 г. Турция скупила более трети российского экспорта этого сырья. Причем турецким покупателям стабильно удается сбивать наши экспортные цены на лом. К примеру, по итогам октября текущего года наши поставки 162 тыс. т лома из южных портов отгружались по средним ценам (с учетом пошлин) около $317 за т. Это на $50 ниже, чем Турция платит за схожий лом из США, но принимается нашими экспортерами. Одна из причин низких экспортных цен – в нестабильном качестве российского лома и нередком несоблюдении сроков поставок. Другая – в непрозрачности финансовых расчетов за лом. Иных причин наличия партий лома по бросовым ценам или его поставок в офшоры мы не видим.

Для основных грузопотоков экспортного лома отметим нарастающие проблемы логистики (дефицит нужных ж/д и портовых мощностей). К примеру, ровно треть экспорта российского лома в Турцию в текущем году отгружалась из портов Балтики, т.е. на расстояние более 4000 миль, с типовым сроком доставки около двух недель. Это в 10 раз дальше, чем отгрузка из региона Ростова-на-Дону, и на десятки долларов на тонну дороже. Однако дальний маршрут вполне популярен и обеспечил за 10 месяцев перевозку более 576 тыс. т черного лома. И аналогичных примеров с заметной потерей выручки (до 10%) и еще большими потерями прибылей на экспортном рынке лома предостаточно.

Все это означает, что снижение пошлин на черный лом на 2% в год, согласованное с ВТО (до 5%, но не менее 5 евро за т к 2017 г.), практически ни на что не повлияет. Много большее влияние как на ломосбор, так и на конъюнктуру этого рынка в РФ оказывало и будет оказывать внутреннее потребление металлолома.

Потенциальный внутренний спрос

В последние годы российское производство стальных полуфабрикатов (заготовок) на экспорт из недорогого металлолома было весьма рентабельным и переживало неуклонный рост. На ряде предприятий это электроплавильное производство было расширено до прокатных цехов с выпуском арматуры и т.п. проката строительного назначения, но дальнейший стальной передел в части прибылей оказался малоэффективным.

В целом по России в кризис 2008 г. наблюдался небольшой откат в доле выпуска стали из вторичного сырья (с 27 до 22%), однако сейчас тенденция увеличения ломопереработки явно восстановилась. Более того, налицо предстоящий рост потребления металлолома нашими металлургами. Гарантом этого процесса являются многочисленные стройки новых электрометаллургических производств.

Завершено строительство нового электрометаллургического завода компании «УГМК-Сталь» рядом с Тюменью. Идет горячее опробование его цехов, а выпуск товарной продукции планируется с начала 2013 г. Конечная мощность этого производства – 0,545 млн т стального металлопроката в год.

В разгаре строительства находится более крупный Калужский научно-производственный электрометаллургический завод (дивизиона «НЛМК-Сорт») мощностью до 1,55 млн т жидкой стали в год. ЭСПЦ завода оснащён дуговой электросталеплавильной печью, двухпозиционным агрегатом обработки стали «печь-ковш» и восьмиручьевой сортовой МНЛЗ. На прокатном производстве запускается мелкосортный стан мощностью 0,9 млн т, который будет специализироваться на производстве арматуры диаметром 8–32 мм и фасонного проката (уголок 25–100 мм, швеллер №5–10). К горячим испытаниям оборудования в ЭСПЦ и прокатном цехе намечено приступить в I квартале 2013 г., после чего завод будет введён в промышленную эксплуатацию, сообщает НЛМК. Чуть позже, во II квартале 2013 г., планируется запуск современного сталеплавильного и прокатного производства ЗАО «Северсталь – Сортовой завод Балаково» (Саратовская область) мощностью 1 млн т сортового проката в год.

Завершается строительство второй очереди ООО «Абинский электрометаллургический завод» (Краснодарский край). Помимо увеличения мощности прокатного производства до 500–550 тыс. т в год, на нем запускается сталеплавильный цех.

Ревякинский металлопрокатный завод (Тульская область) 21 ноября сообщил, что ведёт разработку проекта строительства сталеплавильного производства. В состав комплекса, по планам, войдут электросталеплавильная печь, агрегат печь-ковш и МНЛЗ мощностью 0,4 млн т в год. Предполагается, что строительство сталеплавильного комплекса начнётся в 2013 г.

В следующем году обещано построить и запустить первую очередь Тульского электрометаллургического завода (Бельково, Веневский район). Сначала это обещали STG Grup (Италия) и ООО «Промэкс», а сейчас обещает (с инвестициями до 4 млрд руб.) известное ЗАО «Металлокомплект-М».

ООО «Донметалл» недавно пообещало строительство электрометаллургического завода стоимостью более 1 млрд руб. мэрии Донецка (Ростовская область). В итоге компания подписала соглашение с администрацией и получила нужный землеотвод. Строительство также планируется начать очень скоро – в мае–июне 2013 г.

Однако реализация последних проектов при существующей неблагоприятной конъюнктуре выглядит весьма сомнительной. Впрочем, как и реализация еще нескольких электрометаллургических производств.

Среди них есть ряд проектов Н. Максимова – основателя «Макси-групп», продолжающего судебные тяжбы с НЛМК.

К примеру, затормозилось строительство электрометаллургического мини-завода в Яковлево (Владимирская область) производственной мощностью до 1,2 млн т арматуры и прочего проката в год.

Ранее планировалось, что производство стали (заготовки) на заводе начнётся в декабре 2013 г., а прокатный цех будет запущен к середине 2014 г.

Также идут задержки в реализации проекта Максимова в Татарстане, одобренного еще прежним президентом республики М. Шаймиевым.

За два года с начала строительства металлургического завода ЗАО «Татсталь» в городе Лениногорске заложены фундаменты двух цехов, подведены дороги и линии электроснабжения с общими затратами более 1,2 млрд руб. Однако далее эта стройка была заморожена и пошли разговоры чиновников, что «объект уже выставлен на продажу». Что, впрочем, опровергает инициатор строительства – ЗАО «Макси-инвест».

Однако даже первых четырех проектов, близких к реализации, вполне достаточно, чтобы переработать половину экспорта российского металлолома. В итоге это может существенно изменить баланс рынка лома в РФ, сложившийся в последнее время (табл. 2).

Это тем более существенно, что поступления лома на рынок, т.е. ломосбор, в России имеет однозначную тенденцию к снижению (рис. 4).

Некоторые резервы металлолома в РФ, безусловно, есть. Однако они все чаще сконцентрированы вдали от потребителей. К примеру, инициатива В. Путина по ликвидации свалок на арктических островах (более 1,2 млн стальных бочек и прочий лом) уже реализуется. Но абсолютно не решен вопрос очистки бочек от остатков топлива, их первичной утилизации (минимум – прессования), а тем более – конечной доставки потребителям лома.

География и перевозки

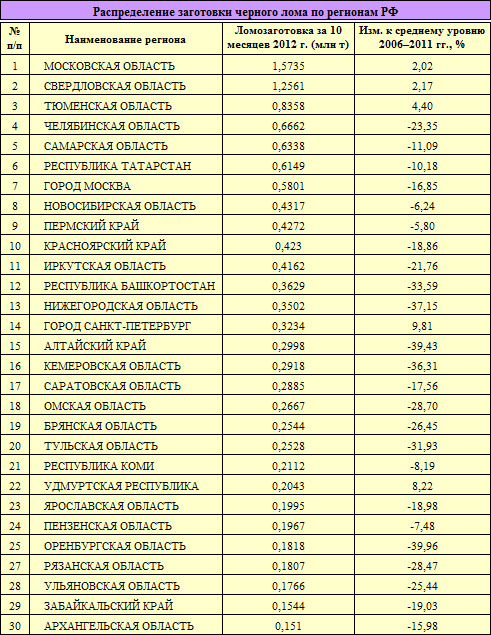

Заготовка лома в России многие годы была сравнительно равномерно распределена по всей стране. Его везли и несли в пункты скупки буквально повсюду, хотя по суммарному тоннажу, естественно, лидировали промышленные регионы со значительными накопленными ресурсами старого металла – Центр, Урал, Поволжье. Топ-50 регионов-лидеров обеспечил в текущем году около 73,6% ломосбора РФ и приведен в табл. 3.

Отметим, что первая тройка этого перечня усиливает свои позиции на фоне падающего рынка лома. Ниже них позитивная динамика ломосбора в текущем году является редкостью.

Одной из главных причин стали растущие расходы на перевозки лома автомобильным, далее – железнодорожным транспортом. В начале 2012 г. была попытка металлургических компаний комплексно сократить эти затраты, переведя черный лом из товарной ж/д группы «металлы» в «сырье». Однако железнодорожникам удалось отстоять повышенные тарифы.

Как сообщила в марте первый замначальника департамента по маркетингу грузовых перевозок и тарифной политике ОАО «РЖД» Галина Зимовская, вопрос перевода лома чёрных металлов из третьего тарифного класса в первый признан нецелесообразным.

Разница в тарифах на перевозку лома и других видов сырья (в 2–3 раза), говорила г-жа Зимовская, соответствует соотношению цены лома чёрных металлов и железорудного сырья. «Средний уровень транспортной составляющей при перевозках лома чёрных металлов на внутренний рынок в настоящее время не превышает 9,8%, что ниже среднего уровня транспортных затрат грузоотправителей при перевозках других сырьевых грузов для нужд металлургии, таких как коксующийся уголь (13%) и железная руда (16,7%)», – отметила г. Зимовская.

В РЖД уверены, что действующие тарифы не препятствуют наращиванию объёмов перевозок металлолома в адрес отечественных потребителей, и ссылаются на динамику перевозок лома чёрных металлов в 2009–2011 гг. «Так, после значительного увеличения объёмов перевозок в 2010 г. по сравнению с 2009 г. (рост почти на 30%) в 2011 г. объём перевозок металлолома сохранился на высоком уровне 2010 г. При этом средняя дальность перевозок металлолома увеличилась с 799 км в 2009 г. до 900 км в 2011 г.», – сообщила г-жа Зимовская.

Отметим, что этот рост как раз не является заслугой РЖД, а наоборот – выбором автотранспорта для ближних перевозок лома. По нашим оценкам, за текущий год «уровень транспортной составляющей» (по определению РЖД) для лома вырос до 10,7%, причем без учета нового вида оплаты – за возврат порожняка и т.п. И этой тенденции не видно конца. Метпредприятия РФ по-прежнему преимущественно потребляют лом из своего, максимум – соседнего региона. А неуклонно растущие ж/д тарифы все больше «режут» страну на разделенные куски.

Большая часть вышеупомянутых проектов мини-заводов по переработке лома – явная попытка металлургов приблизить переработку к источникам лома, т.е. сократить эти самые расходы на перевозку. Однако неуклонно растут расходы на другие естественные монополии РФ (электроэнергия, газ и т.п.), причем на фоне нестабильной конъюнктуры стального рынка, включая металлолом. Цены его плохо соответствуют некоторому усредненному уровню, приведенному на рис. 1, поскольку в 2012 г. их буквально лихорадит (рис. 5).

C начала года прошло уже три взлета и спада закупочных цен на российский лом с амплитудой до 15%. Тревожнее всего – последний спад, когда в ноябре многие меткомбинаты вновь выставили «стоп-цены». Накануне зимы с традиционно малым ломосбором это весьма тревожный сигнал. Металлурги экономят и создают минимальный запас сырья, как правило, не имея должного пакета заказов на свою продукцию.

Российские чиновники могут продолжать рассказы о том, как успешно отстояли интересы наших металлургов в переговорах с ВТО: наш металлолом не пойдет нарастающим потоком на Запад. Но сейчас в большей степени интересен другой вопрос: нужно ли это ценное сырье отечественной металлургии?

|